更新日:2021/02/16

無保険状態からの脱出。適切なタイミングで生命保険に加入しよう

誰しも最初は無保険状態です。生命保険に加入するタイミングは皆それぞれ違うことでしょう。就職や結婚など生活のライフスタイルでも生命保険の保障の内容も変わってきます。それぞれの良いタイミングで無保険状態からの脱出方法をアドバイスします。

目次を使って気になるところから読みましょう!

無保険状態はよくないの?

テレビで保険のCMを目にする機会は多いけれど、どれくらいの人が生命保険に加入しているのでしょうか。また、そもそも生命保険には、本当に加入した方がよいのでしょうか。

そこで今回は、

- ずっと無保険のままではだめなの?

- どんな人が生命保険に入るべきなの?

- 生命保険に加入するタイミングはここ!

- 生命保険について詳しく知るにはどうすればいいの?

という内容で、無保険状態から脱出する方法をご紹介します。

最後までご覧いただき、無保険であることに不安を感じている人が、少しでももやもやを解消していただければと思います。

(↓消さないでください。)

ほけんROOMでは他にも保険に関する記事や、どの保険相談窓口を選べば良いかと言った記事を公開しておりますので、お悩みの方はそちらも合わせてご覧ください。

一生無保険状態のままではまずいのか

保険に加入したことのない人は、日本国民の約10%だそうです。

そんな約10%の人に「保険は何のため加入するものか?」と尋ねたならば、「万が一のため」「家族・家庭のため」と答える方が多いのではないでしょうか。

その、万が一や家族が困らないようにするために生命保険に加入します。

保険は何かあった時の経済的リスクを回避するためのもの

そして未来の問題にも直面します。

子供がいる場合、最もコストの安い幼稚園から大学まで公立学校を進んでも1,000万円かかると言われています。

ましてや、すべて私立を進むと2,500万円ほどかかるそうです。

(文部科学省:子供の学習費調査、日本政策金融公庫:教育費負担の実態調査)

無保険だとこのようなリスクに家族が直面しますが、この様な将来的なリスクを減らすために、生命保険に加入するものです。

経済的リスクに対する備えのデータ

私的な生活保障の備えへの考え方

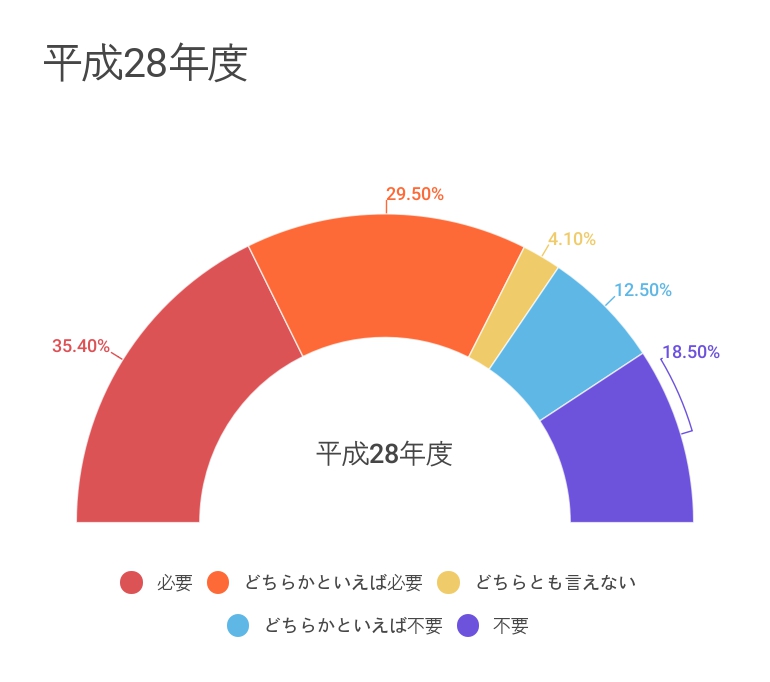

経済的リスクへの備えに対する備えを65%近くの人が感じているようですが、一方で、30%の人があまり必要性を感じていないようです。

生命保険に入るべき人・入らなくても良い人を解説

経済的なリスクに対して、事前に備えておくべきと感じる人はたくさんいます。そして、自分に万が一のことがあったときのリスクに備えて、保障を準備しておくのが、生命保険です。

とはいえ、家賃や光熱費・通信費などがかさむなかでも、保険料をなんとか捻出して、生命保険に加入した方がよいのでしょうか。無保険のままでいることは良くないのでしょうか。

そこで、ここからは、

- 無保険はリスクが大きい!こんな人は生命保険で備えるのがおすすめ!

- こんな人は、加入しなくてもOK!

という順に、生命保険の加入をおすすめしたい人とそうでない人の違いをご紹介していきます。

無保険状態は危ない!生命保険に入るべき人

- 子どもがいる既婚者

生命保険が最も必要とされる人です。少なくとも、子どもの教育資金が不要となるまでは、きちんと備えておくことをおすすめします。また、子どもの人数に応じて、保障の内容を変えていくなど、見直しも必要となります。

- 子どもはいないが、パートナーが専業主婦(主夫)の既婚者

子どもがいない夫婦でも、パートナーのどちらかが専業主婦(主夫)の場合は、万が一のとき収入が途絶えてしまうので、備えが必要です。

公的保障として、遺族年金があります。子どもがいない夫婦の場合、遺族厚生年金はもらえるケースもありますが、遺族基礎年金はもらえません。遺族基礎年金をもらえるのは、「子がいる配偶者」か「子」だからです。

そのため、民間の生命保険などできちんと備えましょう。

- 子育てや介護をしている主婦(主夫)

子育てや家事の仕事は大変なものです。主婦(主夫)に万が一のことがあったら、その負担は残されたパートナーにかかってきます。介護を担っているケースも同様です。

現金収入をカバーするだけが生命保険ではありません。子育てや介護の担い手がいなくなったときにもきちんと備えることが大切です。

このように、無保険のままでいるとリスクの高い人はたくさんあります。ただし、ケースによって備えるべき保障内容は異なります。そのため、自分に合った保険はどんなものか、アドバイスをもらえる保険のプロによる無料相談がおすすめです。

すぐに生命保険に加入しなくても良い人

次のような人は、さしあたり、生命保険に加入する必要性は低いと言えます。

- 独身者

独身者の場合、万が一のときのために、お葬式代や遺品整理代などを残しておけば十分とも言えます。

- 子どものいない共働き夫婦

子どもがいない夫婦でも、共働きの場合、パートナーに万が一のことがあっても、残された人が十分自立できるだけの経済力があれば、生命保険で備える必要性は低いと言えます。

その他、貯蓄が十分にあるという人も、必要性は低いです。ただし、独身者や子どものいない共働き夫婦であっても、病気やケガによる入院や治療が長期化するというリスクはゼロではありません。

今すぐに生命保険に入る必要はなくても、年齢が上がるにつれて高まる健康リスクに、きちんと備えることは大切なことと言えるでしょう。

無保険状態を脱して生命保険に入るべきタイミング

まずは医療保険から考えてみましょう。

新社会人となり、親元を離れればなおさら、急な病気、ケガで入院となった場合、まだ貯蓄もないはずですし、遠方の両親にもかなりの負担となるはずです。

できることならば入院日額1万円の付いた生命保険に加入できれば安心です。

さらに、手術・先進医療の保障が付いていれば安心が増します。

そして、終身型の保険であれば理想的です。

なぜかというと、終身型であればその後のライフスタイルが変わっても有利に働く可能性が高いからです。

死亡保障はもしもの時の葬儀代金ぐらいの保障が付いていれば良いでしょう。

現在の、葬儀にかかる費用が300万円と言われていますので、それぐらいの保障がついている生命保険を選べればよいと言えます。

しかし、理想は理想であって給料のまだ安い新社会人には大きな負担になるかもしれません。

入院日額5000円でも構いませんし、がん保険を考えてみるという案もあります。

大事なことは無保険状態を脱することです。

そして、もう一つ、無保険状態から変わるタイミングは「結婚」でしょう。

結婚をすれば家族が増えます。新婚から子供ができるまでは、夫、妻共に独身時代の生命保険で良いと思われます。

しかし、できることならば、妊娠し、妻が仕事を退職したと仮定するならば、夫の死亡保障を1,000万円ほど用意できると安心です。

さらに、入院日額1万円の保障にしておきたいです。

また、次に、無保険から変わらなければならないタイミングが、「子供の誕生」です。これは、是が非でも無保険状態から脱出しましょう。

まずは、稼ぎ頭である「大黒柱」を失った場合の死亡保障から考えるのが一番なのですが、最近では、子供が生まれてからも妻が働きに出る場合も多いので、妻の死亡保障も含めて考えたいものです。

そして、無保険状態から変わっていなければならない状態が「住宅購入」です。

この時には、無保険状態から脱していなければなりません。

人生の節目と共に生命保険も変わって行くことが分かったと思います。

生命保険の事がよく分からない場合

上記のように、無保険状態から脱する大切さや、生命保険に加入する意味もわかりました。

しかし、就職・結婚・出産が同じでも、生活スタイルはそれぞれバラバラですので、自分に合った生命保険がわからないという方がほとんどだと思います。

ファイナンシャルプランナーに相談

ファイナンシャルプランナー(以下FP)は簡単に言うとお金の相談相手です。

相談相手のライフスタイルに合わせて価値観や環境、はたまた家族状況を踏まえながら収入と支出のバランス、資産、負債、そして生命保険など、そのお金のデータを分析しアドバイスをしていただきます。

今の生活にあった生命保険も相談に乗っていただきますので、とても心強い相談相手なのです。

オンライン相談では「マネーキャリア」の保険相談もおすすめです。

3,000人のFPと提携しており、満足度も高い相談窓口ですので、是非利用されてみてはいかがでしょうか。

下のボタンから申し込みが可能です。

無料の保険相談所に行く

そのFPが無料で相談に乗ってくれますが、生命保険会社のFPになると所属会社の保険を進めてくるのではと今一つ信用できないという方には、来店型で保険の相談に乗ってくれる”保険ショップ”なるものもあります。

「なぜ、無料で相談に乗って経営が成り立つのか?」

という疑問も残りますが、生命保険の商品数も多く、様々な生命保険会社から、相談相手にあった保険を探してくれるので、無保険状態の方でも安心して相談できます。

しかも、大型ショッピングモールに入っていることが多く、身近な存在でもあります。

無理な勧誘もないので無保険状態の方には良い存在かもしれません。

有料の保険相談所に行く

その扉を開けることに勇気が必要な方が多いかと思いますが、一番心配なのはいくらかかるの?という所だと思います。

一般的に相談料は1時間5,000円~10,000円という所が多いようです。しかしそれ以上のメリットは

- 相談者の立場となり中立公平な立場でアドバイスをもらえる

- 企業に属さないので、契約を目指すものではない

- 独立だからこそ実績・優秀なFP

様々な観点からお金のアドバイスをいただけるので、生命保険も勉強になりますが、他にも勉強になることが多いはずです。

参考:保険会社の言う無保険状態に注意とは

そして、必ず保険の見直しが訪れます。

その際に「この保険は無駄、意味がない」とすぐに保険を解約してしまうことです。

生命保険の切り替えのタイミングに起こるもの

その”もし”があった時に保障がないことは安易に理解ができることですが、さらに心配なことは、

その後すぐに生命保険に加入するのが困難になることが多いからです。

生命保険に加入するには健康告知が必要です。

その健康告知に引っかかってしまうと、それ以外の生命保険に加入することも困難になることでしょう。

生命保険の切り替えのタイミングの無保険状態には、十分に注意しましょう。

まとめ

無保険状態が如何にリスクが高いことかが分かっていただけたと思います。

生命保険に加入することは、未来の自分を守ることでもあり、大切な誰かを守ることにもつながります。

まずは自分で考え込まず、ファイナンシャルプランナーなどに相談してみではいかがでしょうか。

生命保険に未加入の方は、ぜひこちらの記事もご覧ください。

生命保険は必要なの?と疑問をお持ちの方はぜひこちらをお読みください。