プロが選ぶ生命保険おすすめ人気比較ランキング!20代・30代・40代・50代・独身・既婚別に解説

内容をまとめると

- 生命保険は運営する保険会社の経営状況が安定しているかも判断基準となるため保険の内容だけで決めないことに注意しましょう

- 生命保険選びには専門家を有効活用しましょう、あなた1人の判断はライフプランから逆算できていないリスクがあります

- 生命保険の選び方で必ず押さえるべき点は、セカンドライフも意識した必要保障額に足りているか確認すること

- 想定する保険金で万が一に備えられるのか不安なら中立な立場のマネーキャリアで無料診断してもらうのがおすすめ

- 高度な金融知識や保険知識がある専門家に相談したいなら保有資格とそのFPの口コミを確認しておくと安心です

- 生命保険に関するお悩みなら提案できる保険商品数の多いマネーキャリアで比較しながら保険選びがおすすめです!

当記事ではおすすめの生命保険をランキングでまとめています。

生命保険を選ぶときって本当に信頼できる保険会社なのか不安になりますよね、、

そんな方に向け本当に安心できる保険のみを厳選して紹介しています。

いつでも相談でき、相談や質問に的確に答えてくれる保険相談サービスをお探しの方はマネーキャリアの無料相談を有効活用することがおすすめです!

あなたのライフプランに合わせた生命保険選びをしてくれる優秀な専門家に相談できますよ!

- 保険金が確実に支払われる経営状況が安定した生命保険会社をお探しの人

- 高度な金融知識や保険の知識があるFPに相談したいとお悩みの人

- 保険契約後でも必要なとき相談できる保険相談サービスをいお探しの人

- 保険だけでなく家計や今後のライフプランも相談したい人

- あなたにおすすめの生命保険の選び方とは

- 生命保険の基本的な選び方

- 20代~30代の生命保険の選び方

- 40代の生命保険の選び方

- 50代の生命保険の選び方

- 60代・70代・80代の生命保険の選び方

- 生命保険おすすめ人気比較ランキング【厳選】

- 貯蓄性のある生命保険おすすめ人気比較ランキング!

- 生命保険はいらない?必要性が高い人の特徴

- 生命保険で悩んだらおすすめしたい保険相談窓口3つ!

- 生命保険に1番おすすめ!マネーキャリアの無料保険相談

- おすすめ2つ目は「ほけんのぜんぶ」

- おすすめ3つ目は「保険見直しラボ」

- 生命保険のメリット・デメリット

- 生命保険のメリット

- 生命保険のデメリット

- 生命保険とは?種類や死亡保険との違いも解説

- 生命保険とは?死亡保険との違いも解説

- 生命保険の種類

- 生命保険の基礎用語

- 生命保険の必要性

- 20代の生命保険の必要性

- 30代の生命保険の必要性

- 40代の生命保険の必要性

- ①生命保険の加入率

- ②生命保険は見直しをしないと損をする可能性がある

- ③健康増進のための生命保険など保障内容が更新されている

- ④要介護・要支援認定に該当する人の割合

- ⑤老後に必要な資金

- まとめ:生命保険の見直し・加入に迷ったらまずは保険のプロに無料相談!

目次

あなたにおすすめの生命保険の選び方とは

生命保険の基本的な選び方

まずは生命保険を選び方の基本ポイントをおさえます。

保険選びの基本ポイントは以下のとおり。

- どんな事態に備えるために(目的)

- どんな保障内容で(保障内容)

- いつまで(保険期間)

- どれくらい保障をし(保障額)

- どれくらいの保険料を

- いつまで支払い

- どのくらい戻るのか

20代~30代の生命保険の選び方

20代~30代の生命保険の選び方で考えるべき必要保障額

| 家族構成 | 医療保障 | 死亡保障 | 貯蓄性保障 |

|---|---|---|---|

| 未婚・独身 | 病気・怪我などの 入院費用 | 葬式費用 両親の生活費用 | 老後資金 |

| 既婚(子なし) | 病気・怪我などの 入院費用 | 葬式費用 家族の生活費用 | 老後資金 |

| 既婚(子あり) | 病気・怪我などの 入院費用 | 葬式費用 教育資金 家族の生活費用 | 老後資金 教育資金 |

【20~30代の生命保険の選び方ポイント】

20代では独身の場合でも、既婚し子供がいる場合でもすぐに大きな金額が必要になることは少ないですが、子供が独立するまで徐々に生活費や教育費が増えていくため収入状況と必要保障額を逆算していくことがポイントです。

40代の生命保険の選び方

40代の生命保険は保障を必要とする家族が増えるため以下の最低限以下の項目を把握して必要保障額を考えましょう。

| 家族構成 | 医療保障 | 死亡保障 | 貯蓄性保障 |

|---|---|---|---|

| 既婚(子なし) | ・病気・怪我などの 入院費用 ・がんなどの 高額医療費の準備 | 葬式費用 夫婦の生活費用 | 老後資金 |

| 既婚(子あり) | ・病気・怪我などの 入院費用 ・がんなどの 高額医療費の準備 | 葬式費用 子供が独立するまでの教育資金 夫婦と子ども分の生活費用 | 老後資金 教育資金 進学・教育資金 |

【40代の生命保険の選び方のポイント】

40代では家族構成が変わり、生命保険を必要とする人が増える傾向にあります。ですので、生活費の保障額を考えるときは誰がどれくらい必要としているのかなど考えるべき点が多いため少しでもシミュレーションが難しいと感じたらプロに相談することが大切です。

50代の生命保険の選び方

子どもの独立などでセカンドライフを考え始める50代の生命保険は健康リスクも考え保険の必要性が高まっていきます。そこで考えたい保障は以下のとおりです。

| 家族構成 | 医療保障 | 死亡保障 | 貯蓄性保障 |

|---|---|---|---|

| 既婚(子なし) | 通院保障 介護保障 がん保障 | 葬式費用 夫婦の生活費用 | 老後資金 セカンドライフ |

| 既婚(子あり) | 通院保障 介護保障 がん保障 | 葬式費用 夫婦の生活費用 | 老後資金 セカンドライフ 進学・教育資金 |

【50代の生命保険の選び方のポイント】

50代からは保険料が高くなる傾向にあるため慎重に選ばなければ数年単位で保険料の過払いリスクがあります。また、子どもの独立などでセカンドライフも視野に入れた保険も増えていますが、家族構成やライフシミュレーションによって必要な保険が変化するため少しでも悩んだら保険相談を利用しましょう。

60代・70代・80代の生命保険の選び方

60代以降は貯蓄性のある保障よりもセカンドライフや特に終活を中心とした保障の必要性が高まるのが特徴です。

| 家族構成 | 医療保障 | 死亡保障 | 貯蓄性保障 |

|---|---|---|---|

| 60代以降 | 介護保障 がん保障 高額医療保障 病気・怪我による通院保障 | 葬式費用 | - |

【60代以降の生命保険の選び方】

60代からの生命保険は何を目的として保障を準備するかによって必要な保険が大きく変わるのが特徴です。身体面の保障準備のためがんや通院保障が充実した保険選びを行う人も入れば、葬式費用を保険商品で準備するため死亡保険金が受け取れる終身保険を検討するケースもあります。目的にあった保険選びにプロを活用すると計画性のある保険選びができるためおすすめです!

生命保険おすすめ人気比較ランキング【厳選】

おすすめの生命保険をランキングでまとめます。

「保険金は確実に受け取りたいし、保険会社の経営状況は大丈夫かな、、」

「おすすめの生命保険がわたしにあっているか不安だな、、」

と保険選ぶときって悩んでしまいますよね。

どの情報をみても保険の保障内容や保険料だけで、保険会社が信用できるのか?経営状況はいいのか?まで解説されている記事は少ないですよね

生命保険はあなたに万が一があったときに備えておく金融商品のため長期的に加入することになります。ですから保険会社の経営が安定していることは最低条件です。

今回はどこよりも詳しく生命保険を比較し、現役FPが本当におすすめしたい保険を1つずつまとめます。

生命保険の相談や質問に的確に答えてくれる専門家に相談したい方はマネーキャリアの無料相談がおすすめです!

貯蓄性のある生命保険おすすめ人気比較ランキング!

ここでは貯蓄性のある生命保険のおすすめをランキング形式で比較します。

貯蓄性の保険のメリットは、解約返戻金があるため死亡保障に加え貯蓄性のある保険商品である点です。

保険金に合わせて月額料金や保険期間を調整することができる生命保険もあるため保険料が安い生命保険と同時に確認しておきましょう!

貯蓄性の生命保険は長期間で契約することが多いため、今回は30歳の男性が30年間契約した場合の毎月の保険料を基準として比較していきます。

保険期間や性別、年齢によって毎月の保険料も変わるため30歳を参考に基準として比較してください。また、あなたの年齢でどれくらいの保険料がベストか相談したいという方は40社以上の保険を一括比較できるマネーキャリアがおすすめです。

生命保険はいらない?必要性が高い人の特徴

生命保険がいらない・不要という意見もあるけど本当はどうなの?

こんな疑問に答えます。

結論、生命保険は貯蓄がある人には不要な場合が多いということです。

というのも生命保険だけでなく保険はもしもの場合に経済的な負担を軽くするまたはほとんどない状態にするためのお守りのようなポジションで準備をします。

そもそも保険に入らなくても十分な貯蓄や経済状況がある場合は、保険を備えとしての目的で契約するなら毎月の保険料が無駄になってしまいます。

しかし、保険には投資の目的で用意したり貯蓄性のある保険があったりするため貯蓄がある方でも目的次第では生命保険に加入するケースが増えています。

ですので、生命保険がいらないのかどうか?ではなく、

何の目的で生命保険を用意するのか明確にするとあなたにとっての保険の必要性が見えてきます。保険の目的や将来本当に必要な保障がわからない!という方はマネーキャリアの無料相談を有効活用してみてください。

生命保険はいらないのか?

生命保険はいらないのか?生命保険で悩んだらおすすめしたい保険相談窓口3つ!

生命保険の種類って多いし結局どこ選べばいいかわからないな。

自分で選んで最適な保険じゃなかったらどうしよう、、

正直、生命保険の選び方って人によって変わるし難しいのが現実ですよね。

今回は生命保険選びでおすすめの保険相談窓口を3つに絞ってまとめているので、あなたの相談状況や特徴ごとに窓口を活用してみてください!

▼保険相談窓口を有効活用するための選び方

- 取扱保険会社数の多さ

- 相談できる専門家が多いこと

- 簡単にオンライン予約ができて相談しやすいこと

生命保険に1番おすすめ!マネーキャリアの無料保険相談

マネーキャリアのおすすめポイント

- 取扱保険会社数が42社とトップクラス

- 提携FP数3,000人以上の専門家が在籍

- 独自マッチングシステムで5分で相談予約可能!

マネーキャリアは、取扱保険会社数の多さと専門家の質が圧倒的に高いことが特徴です!生命保険は1つに絞らず各保険会社を組み合わせて最適な備えをすることができるため、提案力と選択肢の多さで相談したい方におすすめです!

おすすめ2つ目は「ほけんのぜんぶ」

ほけんのぜんぶのおすすめポイント

- プレゼントキャンペーンが1番充実している

- 店舗数が業界トップクラスの637店舗

- 累計の申し込み件数が業界トップクラスの19万件

おすすめ3つ目は「保険見直しラボ」

保険見直しラボのおすすめポイント

- 担当者の業界経験年数が平均12.1年とベテラン揃い

- 保険の見直しを専門とする無料の保険相談窓口

- 取扱保険会社数は36社と保険の見直しには十分の数

生命保険のメリット・デメリット

生命保険のメリットとデメリットで必ず抑えておきたいポイントをまとめます。

生命保険は定期的に見直しを行うことが普通ですが、保険単体で見ると長く付き合っていくものになるため、メリットとデメリットをおさえておくと保険に頼りすぎないバランスのよい備えができるようになります。

生命保険のメリット

生命保険のメリットは以下のとおりです。

- 緊急性の高い事態に備えることができる

- 備えが必要な人に必要な保障ができる

- 税金(所得税・住民税)の負担額を減らせる

生命保険のデメリット

生命保険のデメリットは以下のとおりです。

- 保険料が毎月かかる

- インフレリスクへの対応が弱い

生命保険とは?種類や死亡保険との違いも解説

当記事を読んでいる方の中には

生命保険について詳しく知らず加入したことがある

生命保険ってどんな種類があるのかわからない

そんな方も多いのではないでしょうか?

あなたにとって最適な生命保険かどうかを自分で判断できるようになるためにも生命保険の基礎知識は理解しておいた方がいいです。

ここでは生命保険を選ぶ時に理解しておくべき内容を以下の順でわかりやすく解説します。

- 生命保険とは

- 生命保険の種類

- 生命保険の基礎用語

生命保険とは?死亡保険との違いも解説

生命保険とは契約者が違いに保険料をおさめ、万が一に際に保険金が支払われる仕組みのことです。

生命保険と死亡保険は同義で言われることもあるため混同している方も少なくないです。

生命保険は生前または亡くなった際に保険金が支払われる保険のことを指します。中でも死亡保険は被保険者が亡くなった際に支払われる生命保険を指します。

結論、死亡保険は生命保険の1種です。

生命保険は基本的に人が亡くなったときの保険というイメージが強いため生命保険=死亡保険と混同して使われることがありますので、この2つの意味の違いも理解しておきましょう。

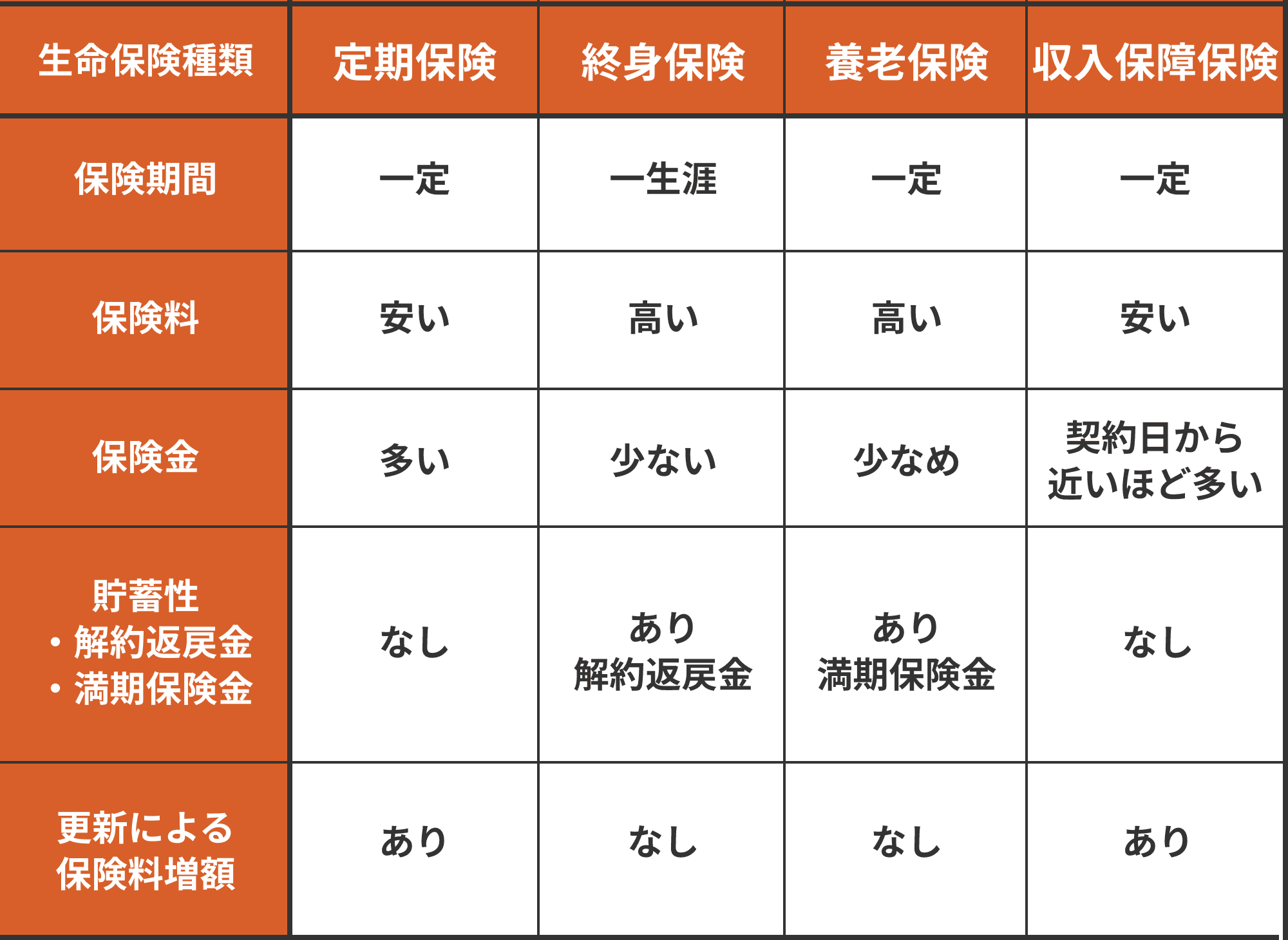

生命保険の種類

生命保険は、様々なリスクや不安に対応した商品があります。

まず「死亡保険」「医療保険」「生存保険」の3つの大分類が基本です。

そして、さらに細分化した小分類を以下の表にまとめました。

| 大分類 | 小分類 | 対象リスク |

|---|---|---|

| 死亡保険 | 定期保険・終身保険 定期保険特約付保険 収入保障保険 | 死亡・高度障害状態 |

| 医療保険 | 定期保険・終身保険・がん保険 所得保障保険・就業不能保険 介護保険・女性保険 など | 病気や怪我による入院・手術 特定の出来事のリスク |

| 生存保険 | 学資保険(子ども保険) 個人年金保険 養老保険 | 子供の進学資金 老後資金 |

これらは、保障対象・保障期間・保険金を受け取るタイミングなどに違いがあります。

近年は幅広いニーズに応えた保険商品が増加しているので、今後さらに種類展開が豊富になっていくでしょう。

生命保険の基礎用語

| 用語 | 意味 |

|---|---|

| 契約者 | 保険会社と契約をし、支払い義務のある人 |

| 被保険者 | 保障が適用される対象の人 |

| 受取人 | 保障が適用され、保険会社から保険金や給付金を受け取る人 |

| 保険金 | 保障が適用され保険会社から受取人に支払われる金額のこと |

| 給付金 | 被保険者が入院・治療などによって保険会社から支払われる金額のこと |

生命保険を検討している時や相談時に知っておくとスムーズに理解することができるため、最低限上記の用語は理解しておきましょう!

また、保険の知識に自信がない、、と言う人でもマネーキャリアの無料保険相談なら保険が初めての人でも1から丁寧に教えてくれるため、初心者に評判のいい相談窓口です!

生命保険の必要性

「8割の人が生命保険に加入している」

近年ネットニュースでも生命保険の加入率について言われています。

しかし、8割の人が本当に生命保険の必要性が高いのか?ましてはあなたにとって必要性が高いのか気になっているのではないでしょうか?

結論、生命保険の必要性は年代によって大きく変化します。

それはライフステージや家族構成、ライフプランによって必要な保障額や準備すべき貯蓄が異なり、保険の目的が変わるからです。

今回は年代別に変化する生命保険の必要性を1つずつわかりやすくいまとめていくので、先を見越した生命保険選びができるように確認しておきましょう。

▼年代別の生命保険の必要性を以下の順番で解説

- 20代

- 30代

- 40代

- 50代

- 60代以降

20代の生命保険の必要性

保険は早めに加入するほど、将来に向けて資産形成ができるためおすすめです。

つまり、20代の生命保険の必要性は高い人が50%以上ですが、中でも必要性が高い人・低い人をまとめます。

▼20代で生命保険の必要性が高い人

- 子どもや家族が多い人

- 金銭的に不安がある人

- 一家の大黒柱である人

- 独身の人

- 子どもがいない人

合わせて読みたい

合わせて読みたい30代の生命保険の必要性

30代は加齢による病気や怪我が起こりにくいため生命保険の必要性が高いです。

「病気や怪我が起こりにくいなら保険の必要性は低いんじゃ?」

と思った方もいるでしょう。

実は生命保険は、1度病気や怪我などがあると告知義務があることもあるため加入がしにくくなったり保険料が高いという条件付きでしか加入できなくなってしまいます。

家計を圧迫しないでリスクに備えるためには病気や怪我になりやすい40代前に加入を検討する必要があるのです。

▼30代で生命保険の必要性が高い人

- 今後、転職や独立を考えている人

- マイホームを購入しようとしている人

▼30代で生命保険の必要性が低い人

- 独身の人(結婚の予定がある人は除く)

- 家計の収支に少しでも不安がある人

40代の生命保険の必要性

40代は独身・既婚関係なく家族の中でも重要な立ち位置になります。

老後資金の準備の折り返し地点としてや子どもの進学費用などによって貯蓄の重要性も高まるため、収入が安定し始めたあなたに何かあると経済的な負担が大きくなります。

そのうえ健康リスクも考えるため40代は保障内容が充実した生命保険に加入する傾向があります。

▼40代で生命保険の必要性が高い人

- 教育資金などに追われて老後資金までためられるか心配な人

- 独身で葬儀費用や老後資金を計画に準備できるか不安な人

- 夫婦のうち収入が高い人

▼40代で生命保険の必要性が低い人

- 進学費用や教育資金の準備が完了している人

- 老後資金を毎月10万円以上貯蓄できている人

必要性が低い人の中に貯蓄がある人があげられていますが、必要な老後資金が時代によって増えてきていることやシミュレーションミスによって必要額を認識できていないという注意点があります。

そういった方は貯蓄性のある生命保険を選び、リスクに備えながら貯蓄管理をする方法がおすすめです。あなたが正しく計画を立てられているか不安なら必ず専門家に相談しながら計画を立てていくことがおすすめです。

①生命保険の加入率

| 加入率 | |

|---|---|

| 死亡保険(個人年金保険を含む) | 88.7% |

| 医療保険 | 88.5% |

| 生活障害・就業不能保障保険 | 12.0% |

②生命保険は見直しをしないと損をする可能性がある

生命保険は、一度加入したら最後まで同じ保障内容で良いわけではありません。

必要な保障はライフイベントごとに異なります。

全く見直し行わずにいると、

- 不要な保障がそのままになっている

- 定期保険の保険料が上がっている

などの問題が生じ、損をする可能性があります。

そのためライフイベントの都度見直しを行うことが大切です。

しかしライフイベントごとにどのような保障が必要になるのかを、自分で判断することは難しいと感じる人もいるのではないでしょうか。

自己判断が難しい場合は、保険のプロへの相談がおすすめです。

保険のプロに相談することで、現在の経済状況や今後のライフイベントで必要になる費用などを踏まえ、適切な保険の提案がしてもらえます。

生命保険の見直しを行う場合は、ぜひ保険のプロに相談してみてください。

マネーキャリアでは保険のプロによる無料相談を行なっています。

オンラインで手軽に相談できて、相談は納得がいくまで何度でも無料です。

生命保険の見直しに不安のある人は、お気軽にご相談ください。

③健康増進のための生命保険など保障内容が更新されている

近年は健康増進型保険といって、健康増進のための生命保険が増えています。

健康増進型保険とは、BMIや血圧などの状態が保険会社の基準を満たす場合に、

- 保険料の割引

- 健康増進還付金

- 保険料のキャッシュバック

などのサービスが受けられる制度です。

健康状態は定期的にチェックされるため、健康意識の向上のきっかけにもなります。

健康状態が良好な人にとってはとても魅力的ですよね。

現在加入している生命保険でも、保障内容が更新されて健康増進のための保障が加えられているかもしれません。

新しい保障があるのに活用できていないのは非常にもったいないです。

そのため定期的に見直しを行い、常に保障内容がベストな状態になるようにしましょう。

④要介護・要支援認定に該当する人の割合

内閣府の令和元年版「高齢社会白書」によると、2016年時点の第1号被保険者の要介護・要支援者の割合は18.0%です。

人数については以下のように推移しています。

| 人数 | |

|---|---|

| 2014年 | 5,918千人 |

| 2015年 | 6,068千人 |

| 2016年 | 6,187千人 |

以上のデータから分かるように、要介護・要支援認定に該当する人は年々増加しています。

日本の平均年齢は年々上昇傾向にあり、一方で少子高齢化と言われているように、若い世代が減りつつある状況です。

そのため子世代に頼らずに介護生活が遅れるだけの、十分な資金が必要になります。

介護にかかる自己負担金額は500万円以上と言われています。

医療費や生活費を考慮すると貯蓄だけでは不足する可能性も考えられるため、介護保険などで備えておくことが大切です。

⑤老後に必要な資金

「老後2,000万円問題」という言葉を耳にしたことがありませんか?

2017年に金融庁の金融審査会がまとめた報告書によると、夫65歳以上、妻60歳以上の夫婦のみの無職世帯では月に約5.5万円、老後30年間でおよそ2,000万円が不足すると言われています。

もちろん人により必要な生活資金は異なるため、全ての人に該当するわけではありません。

老後資金の計算方法は以下の通りです。

(老後の生活費 - 老後の収入) × 老後の生活期間

以上の式で算出した費用を、貯蓄だけで準備することが難しい人は、生命保険の活用がおすすめです。養老保険のような満期保険金のある保険の場合は、満期を迎えるとまとまった資金が手に入るため、老後資金として活用できます。

また配偶者や子供がいる場合は、遺族の生活資金として十分な死亡保障も大切です。

死亡保障金額については、以下の式から算出できます。

遺族の支出 - 遺族の収入

いずれにしても老後や死亡後の資金は長期的な準備が必要です。 安心した老後を迎えるためにも、生命保険を活用して早めの備えを心がけましょう。

まとめ:生命保険の見直し・加入に迷ったらまずは保険のプロに無料相談!

生命保険の基礎知識や加入・見直しの必要性などを解説してきましたが、いかがでしたでしょうか?