更新日:2025/03/06

ファイナンシャルプランナー相談は意味ない?おすすめの選び方を解説

内容をまとめると

- ファイナンシャルプランナーの相談は、担当者によって知識や提案力に差があるため、意味がないと感じる人もいる

- そのなかでも、選び方は資格を取得しているか、口コミ評価はどうか、実績はどうかなどの点を意識してFPを選ぶと、信頼できる担当者に相談できる

- 一方、信頼できるFPを一人で見つけるには時間も労力もかかるので、マネーキャリアのように、相談実績100,000件以上、相談満足度98.6%の相談実績のあるFP相談窓口を使う人が急増している。

目次を使って気になるところから読みましょう!

- ファイナンシャルプランナーが意味ないと言われる4つの理由

- 専門性がない

- 知識のないFPもいる

- こちらの質問や悩みに対して回答がずれている

- 誰でも知っているような知識しか説明されなかった

- ファイナンシャルプランナーへの相談が意味がない人とは?

- ファイナンシャルプランナーに相談する内容について熟知している人

- 資産形成のための具体的な個別銘柄を知りたい人

- そもそも現状のお金に関する悩みがない人

- ファイナンシャルプランナー(FP)相談には意味がある人の特徴とは

- 相談するべきファイナンシャルプランナーの選び方

- 金融リテラシーの有無

- 口コミを公開している

- 保有している資格

- 人柄・相性

- おすすめのファイナンシャルプランナー相談先3選!

- 【1番おすすめ】マネーキャリア

- マネードクター

- 保険見直し本舗

- ファイナンシャルプランナー(FP)相談とは?【基礎知識】

- ファイナンシャルプランナーに相談できる内容

- ファイナンシャルプランナーの種類

- ファイナンシャルプランナーに相談するメリット・デメリット

- ファイナンシャルプランナーに相談しても意味ないと思っている人の疑問点

- Q.1 相談相手は誰にするべき?

- Q.2 無料相談でも怪しくない?

- Q.3 しつこい営業・勧誘はあるの?

- Q.4 ファイナンシャルプランナー相談の流れは?

- Q.5 ファイナンシャルプランナー相談の時間や回数はどれくらいかかる?

- ファイナンシャルプランナー相談は本当に意味ないのか?のまとめ

目次

ファイナンシャルプランナーが意味ないと言われる4つの理由

ファイナンシャルプランナー(FP)相談を意味がないと考える人が増えています。金融リテラシーの高い人はFPを下に見るような考え方を持つ人も中にはいます。

ファイナンシャルプランナーが意味がないと言われてしまう理由は、下記の通りです。

専門性がない

まずは、FPは専門性がないと言われることです。FPはお金の専門家とも言われますが、お金の中にも様々な種類があります。

- 家計改善(損益状況)

- ローン相談(負債比率)

- 資産形成(株式、投資信託、不動産)

- 相続税対策(生前贈与)

- 保険

知識のないFPもいる

仮に国家資格を持っているFPであったとしても、知識のないFPもいます。

1級は実務経験が要求されるものの、2級や3級は勉強すれば取れます。そのため、2級や3級は特別な資格ではありません。

2024年4月〜9月に実施された試験の合格率は以下の通りです。

| 等級 | 合格率 |

|---|---|

| 3級 | 学科:86.2% 実技:85.8% |

| 2級 | 学科:59.3% 実技:54.9% |

| 1級 | 学科:16.95% 実技:82.67% |

2002年度~2024年度までにファイナンシャルプランニング技能士を取得した人数は下記の通りです。

- 3級:約195万人

- 2級:約165万人

- 1級:約36万人

こちらの質問や悩みに対して回答がずれている

顧客の中には、FP相談をしてみて想像通りの回答が返ってこなかったと感じる方もいます。

その場合、「お金に関する不安を漠然と抱えている」という理由でFP相談窓口を訪れ、悩みをうまく伝えられなかったというケースが多いです。

特に有料のFP相談では時間を有効に活用するため、ある程度準備が必要となります。

しかし、FP相談の中には無料のサービスもあるのです。

とくに、何度でも無料のFP相談窓口なら事前準備の必要がなく悩みが解決するまで相談することができるので、回答のずれがないと言えます。

お金の悩みはセンシティブなので、納得がいくまで相談したいところです。

そのため、何度でも無料相談ができるマネーキャリアであれば、相談満足度98.6%、100,000件以上の相談実績を誇るので、安心して相談できるのはもちろん、アフターフォローも手厚いのが特徴です。

誰でも知っているような知識しか説明されなかった

FP相談を行ったのに、誰でも知っているような知識しか説明されなかったと感じる方も中にはいます。

その場合、相談者が本音を話しにくい状況だったことが考えられます。

「こんなことを聞いたら恥ずかしい」と思い、具体的な悩みを話さなかったため、FPも悩みが理解できず返答に困ってしまうというケースがあるのです。

また、自分の家計や年収などを話すのをためらってしまうと、ベースとなる判断材料がなくF Pも最適なプランを提示できなくなってしまいます。

そのため、口コミや経歴から信頼できるFPを見極め、自身の状況に合わせて的確にアドバイスをくれるFPに相談するのがおすすめです。

誰でも知っているような知識はインターネット上で調べられるものの、状況は一人ひとり違うので、その人に合わせたアドバイスが必要です。

そこで、状況が異なるなか、オーダーメイドでプロのFPに何度でも無料で相談できるマネーキャリアであれば、意味のあるアドバイスをもらいつつ今後に活かせます。

さらに、ファイナンシャルプランナー全員の口コミが見られるため、安心して利用できます。

ファイナンシャルプランナーへの相談が意味がない人とは?

ファイナンシャルプランナー相談は、必ずしも全員が必要ではありません。

以下のような方はFP相談をしても意味がないと感じる可能性が高いですが、逆に相談を進める中で自分で気づいていなかった悩みを言語化してくれるのも、FP相談の強みです。

それではファイナンシャルプランナーへの相談が意味がない人の特徴について解説します。

ファイナンシャルプランナーに相談する内容について熟知している人

まず、ファイナンシャルプランナーに相談する内容について熟知している人が挙げられます。

FP相談の内容は複数ありますが、その相談内容に関しても自身で調べてすでに行動に移している場合は無理に相談しても意味がないと感じてしまう可能性があります。

ただし、将来何があるかわからないため、自身で調べた情報との答え合わせとしてFPに確認する人も増えています。

そのような方は「新しい情報を得るため」ではなく、細かい改善案や最適化を求める形で相談するのが最適です。

資産形成のための具体的な個別銘柄を知りたい人

続いて、資産形成のための具体的な個別銘柄を知りたい人です。

FPの役割は、「お金の総合的なアドバイスを行うこと」で、金融商品取引法の制約により特定の金融商品や個別銘柄の推奨はできません。

しかし、個別銘柄ではなく資産形成の大枠や進め方などを知りたい人であればFP相談はおすすめです。

例えば「長期で資産を増やすために、どんなポートフォリオを組めばいいか?」や 「リスクを抑えた資産運用の方法は?」などの相談には有効となります。

そもそも現状のお金に関する悩みがない人

ファイナンシャルプランナー(FP)相談には意味がある人の特徴とは

個人差があるので、ファイナンシャルプランナー(FP)相談は、相談しても意味がある人とない人がいます。

つまり、知識のあるFPを選べばFP相談は意味があります。資格取得後も勉強し続けている2級以上のFPなら、下記知識は網羅しているはずです。

- ライフプランニングと資金計画

- リスク管理

- 金融資産運用

- タックスプランニング

- 不動産

- 相続・事業承継

意味のあるFP相談をしたい人なら、FP資格取得率100%のマネーキャリアであれば、相談後に「意味がなかった…」となる心配はありません。

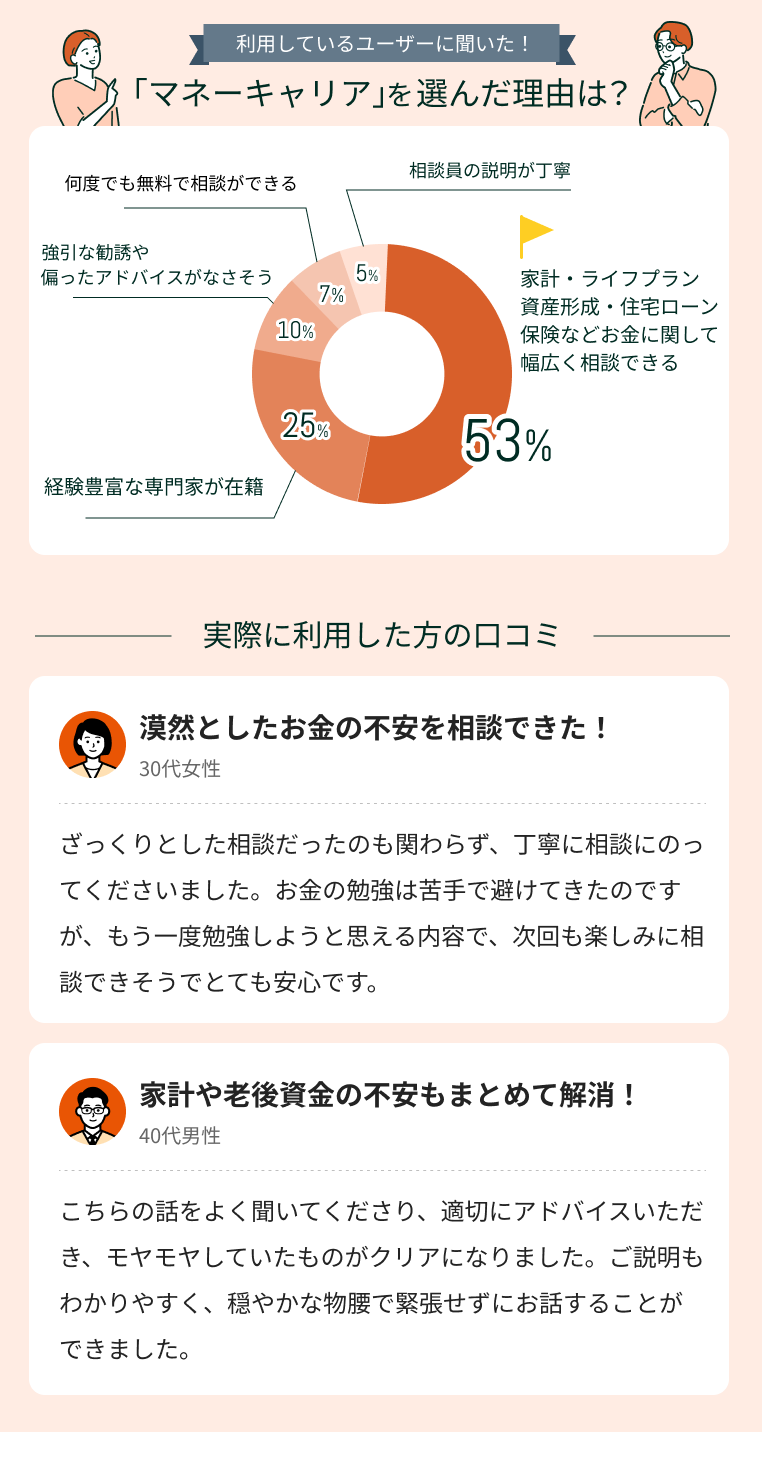

相談満足度98.6%、相談実績100,000件以上、Google口コミ4.8を誇ることからも、実績のあるサービスを使ってFP相談をすることが大切です。

相談するべきファイナンシャルプランナーの選び方

ファイナンシャルプランナー(FP)への相談は、質の良いFPへ相談するのが最も大切です。

相談するべき良いFPを選ぶためのポイントを4つ解説します。

金融リテラシーの有無

ファイナンシャルプランナー(FP)の質は、金融リテラシーの有無によって大きく異なります。

たとえ実績が豊富でも、金融知識が不足しているFPに相談すると、適切なアドバイスを受けられない可能性があります。

金融リテラシーがあるFPの特徴は、下記の通りです。

- 企業の財務諸表を知っており、基本的な内容(P/L,B/S,CF)を説明できる

- 節約ありきの提案をしない

- 自己資金による投資経験があり、現在も投資している

- 株式市場の平均リターンを把握している

口コミを公開している

FP相談窓口は、実際に相談した方からの口コミを公開している相談窓口があります。

このようなFP相談窓口では、担当者の専門性が高いことに加え、信頼性があるためおすすめです。FP相談相手を選ぶ際は、その人のプロフィールや口コミをチェックすることがポイントです。

特にマネーキャリアでは、専門家全員の口コミを公開しており、気になる専門家を指名できます。

保有している資格

人柄・相性

FP相談では、スキルや知識だけでなく、人柄や相性も重要な要素です。

お金に関する相談はデリケートな話題であり、信頼できる第三者に安心して話せる環境が求められます。

FPには守秘義務があるため、相談内容が外部に漏れることはありません。

しかし、人柄や相性が合わなければ、話しづらさを感じてしまい、結果として本質的な問題解決が難しくなることもあります。

どれほど優れたスキルや知識を持つFPでも、相性が合わなければ、満足のいく相談にはなりません。ご自身が安心して話せることこそが、良いFPを選ぶうえで大切なポイントです。

そのため、一緒に話していて違和感や不快感を覚えないFPを選びましょう。

おすすめのファイナンシャルプランナー相談先3選!

【1番おすすめ】マネーキャリア

LINEで簡単に日程調整ができ、Zoomもしくは対面でも原則47都道府県に出張相談を行っています。相談内容は事前にヒアリングするため、内容に合ったFPを選んでくれます。

| 基本事項 | 詳細 |

|---|---|

| 相談方法 | 対面(訪問) オンライン(ZOOM) |

| 費用 | 何度でも無料 |

| 店舗数 | なし |

| 取扱保険会社数 | 約50社 |

| 予約方法 | LINE |

マネーキャリアについて

マネーキャリアについてマネードクター

保険見直し本舗

ファイナンシャルプランナー(FP)相談とは?【基礎知識】

ファイナンシャルプランナー(FP)相談とは、一体どのようなものなのでしょうか。

FPは「お金の専門家」として、家計やライフプランの見直しをサポートし、金銭的に豊かな未来を実現するためのアドバイスを行います。専門的な視点から、資産形成や保険の見直し、老後資金の準備などについて相談できるのが特徴です。

ただし、FPに相談できるのは、税理士や弁護士の業務に抵触しない範囲に限られます。税務申告や法律的なトラブルの解決などは、各専門家に相談する必要があります。

ここでは、FP相談について以下のポイントを解説します。

ファイナンシャルプランナーに相談できる内容

ファイナンシャルプランナー(FP)に相談できる主な内容は、主に下記の6つです。

- 保険の見直し

- ライフプランの設計・見直し(家計、教育資金、老後の生活資金)

- 住宅ローン(返済、繰上げ返済すべきか、頭金の扱い、金利の種類)

- 資産運用(NISA、iDeCo、投資信託などの選び方)

- 税制(税理士法に抵触しない範囲に限る)

- 結婚、教育費

ファイナンシャルプランナーの種類

ファイナンシャルプランナー(FP)は、大きくわけて2種類います。

- 企業系FP:銀行、証券会社、保険会社に所属するFP

- 独立系FP:特定企業に属さないFP

ファイナンシャルプランナーに相談するメリット・デメリット

一般的に、ファイナンシャルプランナー(FP)相談といえば独立系FPへの相談を指します。企業系FPでは提案に偏りが出てしまうからです。

FPに相談することによって、商品ありきの提案や解決策ではなく、相談者目線に立ったライフプランの設計や現状のライフプランに対する問題点も洗い出しやすくなります。

一方で、独立系FPへの相談にはデメリットが2つあります。

- 優れたFPを探すのは難しい

- 独立系と名乗りながら実態は金融機関とつながっている場合がある

とはいえ、マネーキャリアのような相談窓口であれば、親身になって話を聞いてくれる点や、フラットな目線であなたの現在の状況に的確なアドバイスができる点が独立系FPに似ています。

しかし、独立系FPと異なる点は相談料が無料という点です。

仲介手数料は保険会社からFPに直接支払われる仕組みであるため、何度でも安心して利用できます。

ファイナンシャルプランナーに相談しても意味ないと思っている人の疑問点

ファイナンシャルプランナー(FP)相談について、意味ないと思っている人が持つ疑問点を5つまとめました。

Q.1 相談相手は誰にするべき?

FP相談の相手を選ぶ際に重要なポイントは、資格を所有している人と、口コミ評価が良い人を選ぶ事です。

資格を持つFP(FP1級やCFP)は、専門知識が豊富であり、信頼性の高いアドバイスを提供できます。また、良い口コミが多いFPは、信頼されている証拠であり相談者に対する対応やアドバイスの質が高いと考えられます。

人柄や相性が合うかどうかも、口コミを参考にしましょう。

Q.2 無料相談でも怪しくない?

結論として、FPの無料相談でも怪しくありません。

FPへの相談料が無料である理由は、相談者が納得の上で金融商品を購入した場合、金融機関からFPに報酬が支払われる仕組み(成功報酬型)だからです。

例えば、マネーキャリアの場合、家計の悩みから住宅ローン、保険の見直しなど相談対象のトピックが幅広く、無理に商品を売りつけるようなことはありません。

ただし、独立系FPの場合は、成功報酬型ではなく初回から相談料を徴収したり、2回目以降の相談に料金が発生することがあります。

Q.3 しつこい営業・勧誘はあるの?

基本的にしつこい営業や勧誘はありませんが、万が一、そのようなFPに遭遇した場合は、FP事務所や提携先の企業に対して苦情を申し立てられます。

事務所や提携企業は、必要に応じて担当FPの変更やペナルティを課す対応をしてくれます。

しつこい営業や勧誘がなかった場合でも、FPによる相談が満足いかなかった場合は、遠慮せずその旨を伝えましょう。

ほとんどのFP事務所や企業では評価制度を導入しており、相談者からの評価が低いFPにはペナルティが課される仕組みが整っています。

この評価制度により、FPの質が一定程度担保されているため、安心して相談できるのです。

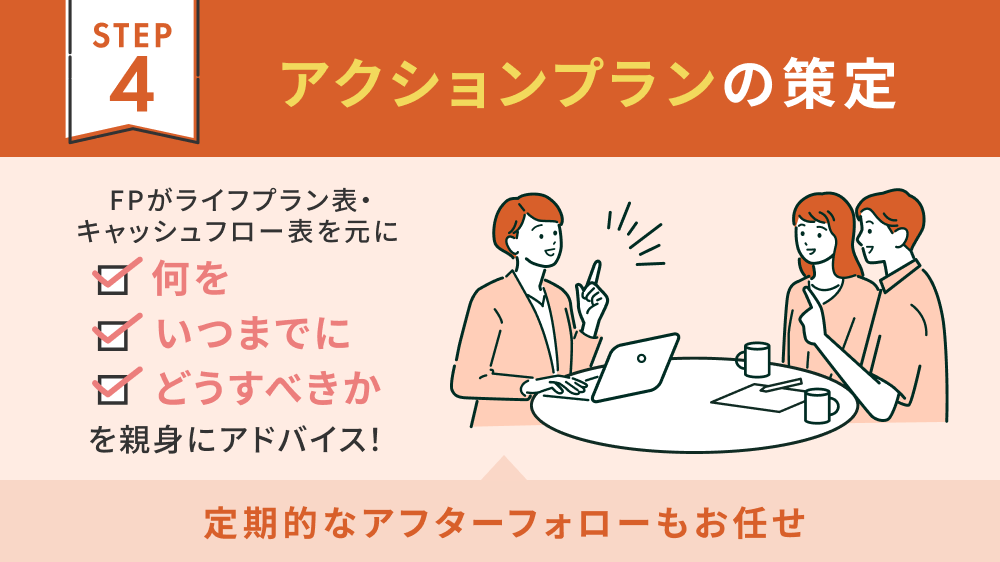

Q.4 ファイナンシャルプランナー相談の流れは?

ファイナンシャルプランナー相談は、基本的に以下のような流れで行います。

- ファイナンシャルプランナーによるヒアリング

- ファイナンシャルプランナーによる分析・評価

- ライフプランの作成

- アクションプランの策定

ライフプランを実現するために、具体的なアクションプランを策定します。

ライフプランを実現するために、具体的なアクションプランを策定します。Q.5 ファイナンシャルプランナー相談の時間や回数はどれくらいかかる?

1回あたりの相談時間は1時間半程度が目安です。

通常、ファイナンシャルプランナーに相談に来る人で1回で済む例は少なく、一般的には2、3回ほど面談を行う場合が多いです。

たとえば、1回目で現状把握と分析まで行い、2、3回目で課題への対策やプランの策定を行うといった流れです。

複数回に分けて面談を行うことで、悩みに関してもう一度考え直すきっかけとなり、より具体的な課題や解決策が見えてきます。

時間をかけてじっくり話し合う結果、最初は見逃していた問題を再認識できます。

ファイナンシャルプランナー相談は本当に意味ないのか?のまとめ

この記事では、「ファイナンシャルプランナー(FP)相談は意味ないのか」という疑問について解説しました。

- 適切なFPに相談すれば意味がある

- FPの選び方が重要

- 相談内容によって判断する

- FPの中立性を重視する

こうした問題を避けるためには、口コミ評価から判断して信頼性の高いFPを選ぶことが大切です。

合わせて読みたい記事

合わせて読みたい記事

総合的にみたおすすめの保険相談サービスはこちらで解説しています。

多くの人がFPに相談することでお金の悩みを解消したいと考えますが、実際には具体的な成果が見えず、かえって不安を抱えるケースも稀にあります。

そのため、「ファイナンシャルプランナー(FP)への相談が意味ない」と感じたり、ネット上でそのような意見をみたりして不安になる方も多いのではないでしょうか?

そこで今回は、FP相談の効果を最大化する方法や、相談前に確認すべきポイントを紹介します。

・FPに相談しても具体的な効果を感じられなかった方

・FP相談を検討中だが、本当に意味があるのかに疑問を持っている方

本記事を参考にすると、意味がないと言われるFP相談を意味あるものにする方法がわかります。