更新日:2023/09/07

D&O保険(役員賠償責任保険)の必要性とは?保険料の相場などを解説

最近、役員への賠償請求などがよくニュースなどで話題になり、D&O保険(役員賠償責任保険)に加入するべきか迷っている法人の方もいるかと思います。今回は、D&O保険について補償内容やメリット・デメリット、また保険料の税務上の扱いについても解説しています。

内容をまとめると

- D&O保険(役員賠償責任保険)とは、役員が損害賠償責任を負った場合に補償される保険

- 役員に責任は重いので万が一のためにD&O保険に加入しておくことをおすすめ

- 私的な利益または便宜の供与を違法に得た場合などについては補償の適応外

- 保険の見直しや自社が抱えるリスクに関する相談は「マネーキャリア」がおすすめ

目次を使って気になるところから読みましょう!

- D&O保険(役員賠償責任保険)とは?

- 前提:役員に課せられる責任や義務は大きい

- D&O保険の必要性:中小企業でも訴訟のリスクが高い

- D&O保険の具体的な補償例とは?

- D&O保険(役員賠償責任保険)の補償内容とは?

- 補償①:法律上の損害賠償金

- 補償②:争訟費用

- 補償③:特約で補償対象を拡大

- D&O保険(役員賠償責任保険)の保険料と補償額

- 役員賠償責任保険の補償額の目安

- D&O保険(役員賠償責任保険)を法人契約とする場合の保険料

- D&O保険(役員賠償責任保険)の適用外となるケースは?

- D&O保険に加入する際の手続きと条件

- 参考:D&O保険(役員賠償責任保険)は損金算入が可能!

- まとめ:法人はリスクを考えて役員賠償責任保険に加入すべき!

目次

D&O保険(役員賠償責任保険)とは?

D&O保険(役員賠償責任保険)とは、経営者や企業の役員としての業務遂行が原因となり、発生した損害賠償請求などのリスクを保険金で補償する法人保険です。

大企業に限らず、中小企業でも役員が行なった不法行為や義務違反によって、役員が損害賠償訴訟を起こされてしまうことがあります。

法人の役員に対する損害賠償訴訟では高額な賠償金を請求されてしまうことが多いので、そういった場合に備えて保険に加入しておくことをおすすめします。

D&O保険(役員賠償責任保険)であれば、法人の役員が損害賠償訴訟を起こされた時に、争訟費用や賠償金などの補償をしてくれます。

しかし、D&O保険(役員賠償責任保険)には補償を受けられない場合もあるので、あらかじめしっかりと確認しておく必要があります。

そこで、今回は法人が加入するD&O保険(役員賠償責任保険)について

- 法人の役員にはどのような責任や義務が課せられているのか

- 損害賠償金や補償内容その他の補償内容があること

- D&O保険(役員賠償責任保険)にはメリットとデメリットがあること

- D&O保険(役員賠償責任保険)ではどのように経理処理が行われるか

以上を中心に解説していきます。

D&O保険の解説の前に法人向けの損害保険について良く分からないといった方は、「法人向けの損害保険について」からまずは法人損害保険の全体像を知った上でこちらの記事をご覧ください。

前提:役員に課せられる責任や義務は大きい

法人の役員が損害賠償訴訟を起こされてしまうのは、役員に課せられた責任や義務に違反したからです。

法人の役員に課せられている義務や責任は会社法や民法に定められており、「会社に対する責任」と「第三者に対する責任」の2つがあります。

「会社に対する責任」は以下の通りです。

| 義務 | 内容 |

|---|---|

| 善管注意義務 (会社法330条) | 取締役が会社に対して善良な管理者としての注意を持って 職務を行わなければならない |

| 忠実義務 (会社法355条) | 取締役は法令及び定款ならびに株主総会の決議を遵守し、 株式会社のためにその職務を行わなければならない |

| 競業避止義務 (会社法356条) | 取締役が会社と同じ種類の営業を行う場合は 取締役会の承認を得なければならない |

| 利益相反取引回避義務 (会社法356条) | 取締役が自己または第三者のために株式会社と取引するなど 利益相反取引をする場合、取締役会の承認を得なければならない |

| 監視・監督義務 (会社法362条) | 取締役は、代表取締役やその義務を執行する取締役の行為を 監視しなければならない |

「第三者に対する責任」は以下の通りです。

| 義務 | 内容 |

|---|---|

| 一般の不法行為責任 (民法709条) | 故意または過失により他人の権利を侵害したものは その損害を賠償しなければならない |

| 会社法上の損害賠償責任 (会社法429条) | 役員等がその職務を行うにあたり悪意または重大な過失があった場合は、 当該役員は、これによって第三者に生じた損害を賠償する責任を負う |

会社法や民法においても、役員は第三者からも損害賠償責任を問われる可能性があることがわかります。

そのため、法人が役員賠償責任保険に加入しておくことで、第三者から訴訟を起こされた時のリスクに備えることができるのです。

D&O保険の必要性:中小企業でも訴訟のリスクが高い

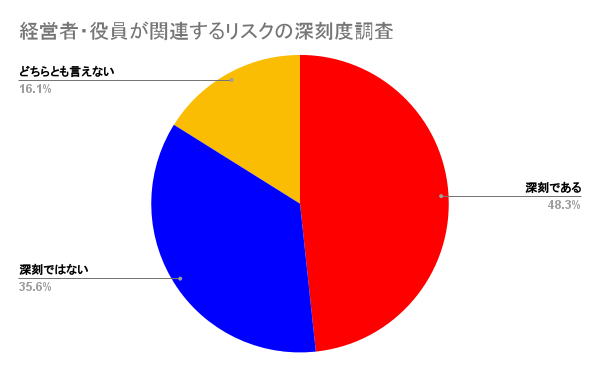

参考:中小企業におけるリスク意識・対策実態調査2022から「ほけんROOM」が作成

上記の図は経営者や役員の方々が自身が関連するリスクに対して、深刻に思っているかどうかを調査した結果です。

図をご覧いただくと約半数の経営者や役員の方々が深刻であると回答していることが分かると思います。しかし同調査によると実際にD&O保険に加入している企業は、8.4%とかなり低いです。

実際に昨今ハラスメントなどの基準が難しくなっていることに加え、訴訟のリスクが高まっているとも言えます。

そのため中小企業であっても、D&O保険の必要性は高まっています。

D&O保険の具体的な補償例とは?

ここでは、実際の損害での補償事例を紹介します。実際にどのような事例があるのか分かるとイメージがしやすいと思うのでここでは2つ事例を紹介します。

ここでは、実際の損害での補償事例を紹介します。実際にどのような事例があるのか分かるとイメージがしやすいと思うのでここでは2つ事例を紹介します。D&O保険(役員賠償責任保険)の補償内容とは?

D&O保険(役員賠償責任保険)で第三者から訴訟を起こされた時のリスクに備えることができると確認しました。

役員賠償責任保険では、役員が訴訟を起こされた時に以下のような補償を行ってくれます。

- 法律上の損害賠償金

- 争訟費用

- 特約で補償範囲を拡大

ここからは、D&O保険(役員賠償責任保険)のこれらの補償内容について解説していきます。

補償①:法律上の損害賠償金

もし役員が損害賠償訴訟を起こされて敗訴してしまったら、損害賠償金を支払う義務が発生します。

しかし、損害賠償金は高額になってしまうことが多く、役員個人が支払うのは負担が大きすぎてしまいます。

そんな時に役員賠償責任保険に加入していれば、役員が訴訟で敗訴した時の損害賠償金を補償してくれます。

また、役員賠償責任保険では損害賠償金だけでなく、和解や調停、示談によって生じた示談金や和解金なども補償してくれます。

これにより、あえて負担の大きな裁判をしなくても、和解や調停、示談によって穏当に解決する選択肢を取ることができるのです。

補償②:争訟費用

役員賠償責任保険では、訴訟に発展した時にかかってしまう争訟費用も補償してくれます。

争訟費用とは、裁判をするのにかかった費用のことで、弁護士への報酬や裁判所に支払う印紙代など様々な費用を含みます。

しかし、裁判をするためにかかった費用であれば、どのようなものでも補償されるわけではありません。

例えば、裁判所に提出する書類を作成するために従業員が行なった残業代などは争訟費用には含まれないので注意してください。

補償③:特約で補償対象を拡大

役員賠償責任保険は、これまで解説した損害賠償金や争訟費用以外にも、特約を付けることで補償対象を広げることができます。

役員賠償責任保険の特約には、例えば以下のようなものがあります。

- 損害賠償がなされる前(苦情などが入った場合)の弁護士への相談費用

- 法人から損害賠償請求があった場合の費用

雇用慣行賠償責任保険について

雇用慣行賠償責任保険についてD&O保険(役員賠償責任保険)の保険料と補償額

ここまで、会社役員になった際に会社や第三者とのトラブルに備えて加入することができるD&O保険(役員賠償責任保険)についてメリットやデメリットを解説してきました。

万が一トラブルが起きてしまった際に、実際にどのくらいの金額をカバーすることができるのか、また、役員個人のための保険なので、保険料は個人で負担しなければいけないのか気になりますよね。

ここからは、役員賠償責任保険に加入する前に知っておくべき以下の2点について解説をしていきます。

- 保険で補償される金額の目安

- 保険料の負担はどうする?

役員賠償責任保険の補償額の目安

役員等が職務を行うにつき善意でかつ重大な過失がない場合は、法律により以下の損害賠償責任額までD&O保険(役員賠償責任保険)でカバーできることになっています。

一般的な役員賠償責任保険は以下の項目について補償が付きます。

| 損害の種類 | 内容 |

|---|---|

| 損害賠償金 | 裁判等の判決によって支払が命じられた損害賠償金や和解金等 |

| 争訟費用 | 損害賠償請求に係る訴訟等によって生じた費用 |

| 最低責任限度額 | |

|---|---|

| 代表取締役又は代表執行役 | 年間報酬の6倍 |

| その他の社内取締役・執行役 | 年間報酬の4倍 |

| 社外取締役・会計参与・監査役又は会計監査人 | 年間報酬の2倍 |

D&O保険(役員賠償責任保険)を法人契約とする場合の保険料

D&O保険(役員賠償責任保険)の保険料について法律上、取締役会議などで一定の手続きを行った場合は保険料の全額を会社が負担しても良いとされています。

会社が負担した保険料に関しては、会社の損金として計上することができ、税務上も損金計上可能です。

しかし、中には株主代表訴訟担保特約部分など保険料を役員が個人で負担しなければいけない場合もあります。

保険料を役員が個人で負担しなければいけない場合の負担方法を例としていくつか挙げてみます。

- 保険料を役員の人数で割り、全員が均等になるように負担する

- 役員報酬に比例した保険料を計算して負担する

- 役員の区分ごとに分担して保険料を負担する

法人保険の経理処理を徹底解説!

法人保険の経理処理を徹底解説!D&O保険(役員賠償責任保険)の適用外となるケースは?

役員に対して何らかの理由で損害賠償責任が発生した場合に、D&O保険(役員賠償責任保険)が適用外となるケースもありますので注意が必要です。

主に以下のような場合には、役員賠償責任保険に加入していても保険金を受け取ることができません。

【D&O保険(役員賠償責任保険)の適用外となるケース】

- 役員が私的な利益または便宜の供与を違法に得た場合

- 役員の犯罪行為(刑を科せられるべき違法な行為で、時効の完成等によって刑を科せられなかった行為も含む。)があった場合

- 法令に違反することを役員が認識しながら(認識していたと判断できる合理的な理由がある場合も含む。)行った場合

- 役員に対して報酬・賞与その他の職務執行の対価が違法に支払われた場合

- 役員が、公表されていない情報を違法に利用して、株式、社債等の売買等を行った場合

- 政治団体、公務員、取引先の会社役員・従業員等に対する違法な利益の供与が行われた場合

D&O保険に加入する際の手続きと条件

参考:D&O保険(役員賠償責任保険)は損金算入が可能!

D&O保険(役員賠償責任保険)の保険料の税法上の扱いは法改正があり以前までとは条件が異なります。

改正前については、下記の手続きを行い、会社法上適法に負担した場合は給与課税は行われないとされていました。

- 取締役会の承認

- 社外取締役が過半数の構成員である任意の委員会の同意又は社外取締役全員の同意の取得

つまり会社法の規定に基づき、D&O保険(役員賠償責任保険)に加入して支払う保険料は、全額損金算入することができます。

全額損金算入できることで、益金と相殺することで法人税の課税対象額を減らすことができます。

そのため、D&O保険(役員賠償責任保険)は役員の訴訟のリスクに備えるとともに、法人税の課税負担を軽減したい法人におすすめです。

まとめ:法人はリスクを考えて役員賠償責任保険に加入すべき!

役員賠償責任保険について解説してきましたが、いかがでしたでしょうか。

今回のこの記事のポイントは 以下になります。

- D&O保険(役員賠償責任保険)とは法人の役員が損害賠償訴訟を起こされた時に、争訟費用や賠償金などの補償をしてくれる保険

- D&O保険(役員賠償責任保険)では、法律上の損害賠償金・ 争訟費用・ 特約で補償される保険金が補償される

- 一定の手続きを行った場合は保険料の全額を会社が負担することができ、負担した保険料に関しては、会社の損金として計上することができる

- 保険料は、全額損金算入することができる

役員は会社の経営をするという重要な役割があるため、保険で役員に対する訴訟リスクに備えることができれば安心できます。

D&O保険(役員賠償責任保険)であれば賠償金や争訟費用以外にも様々な特約をつけられるので、どのような費用が想定されるかを考えて最適な保険商品に加入しましょう。

しかしご自身だけで考えるのは限界があると思います。その際は法人保険に関する知識や経験を持った専門家に相談することをおすすめします。

様々な相談サービスがありますが、ここでは「マネーキャリア」をおすすめします。「マネーキャリア」とは、事業のリスク対策や法人保険に詳しい専門家が、事業を取り巻く潜在的なリスクを理解した上で、適切な法人保険の提案までしてくれます。

相談したからと言って無理に保険の加入を促すことはありません。その証拠に実際に相談した93%の方々に満足していただいています。D&O保険(役員賠償責任保険)に関する質問だけでなく、些細な事業の悩みでも何でもご相談ください。

ほけんROOMでは、他にも読んでおきたい保険に関する記事が多数掲載されていますので、ぜひご覧ください。