更新日:2024/04/18

ファイナンシャルプランナーの相談料金の相場はいくら?有料は危険?

お金や保険についてお悩みの人は、FPに相談したいと思ったことがあるのではありませんか?そして、FPへの相談料金や、相談する際に何を準備すればよいのか調べているかもしれません。そこで、この記事ではFPへの相談料金の相場やFPの選び方などについてご紹介します。

内容をまとめると

- FP(ファイナンシャルプランナー)への相談料金の相場は1時間当たり5,000円~10,000円未満

- 有料FPはFP事務所に所属しており、相談に特化している

- FPを選ぶポイントは4つ。①相談内容にあった専門②相談実績の量③他の専門家との人脈の有無④料金設定が整備されている

- FPへの相談なら満足度98.6%のマネーキャリアがおすすめ

目次を使って気になるところから読みましょう!

- ファイナンシャルプランナーへの相談料金の相場は1時間あたり5千円~1万円未満

- ファイナンシャルプランナーへの有料相談の相場

- 有料相談の場合はファイナンシャルプランナーが独自に相談費用を決めている

- ファイナンシャルプランナーへの有料相談料金の例

- 有料のファイナンシャルプランナーへ相談するメリット

- 有料相談を利用する具体的なデメリットは2つ!

- ①相談料の二重支払いになっている可能性がある

- ②最終的に無料相談のFPに相談することになる

- 有料より無料のファイナンシャルプランナーへの依頼がおすすめ

- 無料のFP相談はマネーキャリアがおすすめ

- 無料相談と有料相談のファイナンシャルプランナーの違い

- 相談料が有料のFPはFP事務所に所属している

- 相談料が無料のFPは独立系FPか企業系FP

- 【補足】 FPへの相談料を無料で提供できているのはなぜ?

- 相談費用・料金を無駄にしないためのFPの4つの判別ポイント

- ①自分が相談したい内容とFPの専門分野が一致している

- ②FPの相談実績の経験が豊富

- ③他の専門家との人脈が広い

- ④相談料金の価格体系がしっかり整備されている

- 【参考】ファイナンシャルプランナーの相談する前に必要な準備

- 理想のライフプランや貯蓄額などを事前に整理して把握する

- 保険の見直しや家計相談で必要なものを準備しておく

- ファイナンシャルプランナーの相談料金を他のサービス業と比較

- まとめ

目次

ファイナンシャルプランナーへの相談料金の相場は1時間あたり5千円~1万円未満

お金や保険の悩みを解決したいと思いFP(ファイナンシャルプランナー)に相談するとき、気になるのはその相談料金です。

FPへの相談は、保険会社や金融機関でのFP相談のように無料のものもあれば、個人のFPやFP事務所のように有料のものもあります。

相談料がかかる場合、FPの相談料の相場は、1時間あたり、5,000円から10,000円未満です。

日本FP協会の調査によると、FP協会が認定するFPが定めている1時間あたりの相談料は、5,000円~10,000円の範囲内であることが多いようです。

では、FPの相談料金とは、どのように決まっているのでしょうか?

FPへの相談料金の相場が5,000円から10,000円とはいっても、実際はFPの種類や専門の分野、提供している内容などによって変わってきますし、FPのレベルや個人の考え方などもさまざまです。

ここでは

- 有料相談の相場

- 有料相談の場合、相談料金はFPが独自に決める

- FPへの相談料金の例

といった内容でご紹介します。

ファイナンシャルプランナーへの有料相談の相場

有料相談の金額は、FPが独自に決めているため一定ではありません。相場としては一時間あたり5,000円から1万円としているFPが多いのですが、それ以外の割合も確認していきましょう。

| 金額 | 割合 |

|---|---|

| 5,000円未満 | 25% |

| 5,000円から1万円未満 | 41% |

| 1万円から2万円未満 | 28% |

| 2万円以上 | 2% |

このような割合となっており、様々な料金があることが分かります。

これは基本的な相談料となっており、相談中に必要になる

- ライフプラン作成

- 収入・支出キャッシュフロー表作成

- 保険見直し

などに別料金がかかることもあります。相談料のみで終わらないこともあるのです。

これらの別料金として支払いが必要になる項目もFPごとに違った設定になっています。そのため、自分が利用したいと考えているFPの料金形態がどの様になっているのかは、相談前に必ず確認しておきたいポイントの一つとしても挙げられます。

有料相談の場合はファイナンシャルプランナーが独自に相談費用を決めている

FP(ファイナンシャルプランナー)が有料で相談を受ける場合には、料金はそれぞれのFPが決めています。

有料相談の場合、料金の決め方に何か決まりがあるわけではありません。

相談の形態はさまざまであり、月額や年額の定額制であったり、顧問制であったりするので、かならずしも時間制であるというわけではないということです。

またFPの仕事は多岐にわたっており、資産運用のキャッシュフローの作成、ライフプランの提案書の作成、保険の見直しなど、それぞれについて料金を設定している場合もあります。

さらに、相談の内容によっては、他の専門家(弁護士や税理士など)も必要となることがあり、そのときはまた別に料金が発生することとなります。

1時間あたりの金額は目安としてとらえ、実際にFPに相談するときの金額は直接しっかりと確認することが必要です。

有料の保険相談についてはこちら

有料の保険相談についてはこちらファイナンシャルプランナーへの有料相談料金の例

FP(ファイナンシャルプランナー)への相談料金は、相談内容や地域などの諸条件によって異なるものですが、相談料金の例をみてみると有料FPへ相談するときの料金のイメージがつかめるかもしれません。

ここで、初回の相談料金について、数例ご紹介します。

▼名古屋:名古屋FP家計相談センター

- 名古屋市にあるFP事務所。家計全般について相談可能

- 初回:50分 3,000円

- 公的機関や官公庁、大手企業での家計相談に強い事務所

- 面談での相談 90分 5,000円(税込)

▼札幌:金子賢司FP事務所

- 世界で認められているCFP®資格保持者の金子賢司氏の事務所

- 個別相談 初回10,000円 2回目5,000円

▼大阪:FPオフィスwill

- 元保健教師のFPによる前野彩氏の事務所

- 初回対面:120分 11,000円(資料当日持参)

- 初回オンライン:90分 11,000円(資料事前メール)

▼東京:山田FP事務所

- 面談での相談や、顧問契約など、さまざまなコースを設定

- 時間面談:60分以下 11,000円

- 時間面談:60分から90分 16,000円

- 時間面談:90分~120分 22,000円

FPへの相談料金は、地域やFPの実績、相談の方法などによっても変わってきます。

気軽に相談したい、なるべく安く相談したい、信頼できる資格保持者に相談したいなど、相談者の希望もさまざまです。

いろいろな事務所を調べてみて、自分の希望にあったFP事務所をみつけましょう。

有料のファイナンシャルプランナーへ相談するメリット

有料のFP相談を利用するメリットとしては、

- 完全中立である

- 商品への勧誘が無い

事が挙げられます。

無料FPでも大丈夫ではないの?と思うかもしれませんが、手数料を収入源としているため、紹介できる商品が限定されていると言えます。完全な中立とはならないのです。

一方有料FPの場合には、どこかの企業に属している訳ではないため、完全に中立の立場で相談に乗ってもらうことができます。

完全中立で企業の紹介などが無いため、本当にその人のことだけを考えたライフプランニングなどが可能になると言えるのです。

また、保険商品などへの勧誘が無いこともメリットとして挙げられます。

先述したように、無料保険相談の場合、保険会社などから手数料を得ているため、相談者側からは相談料の支払いが無くてすむシステムになっています。そのため、商品への勧誘も行われます。

一方有料相談では保険会社などからの手数料のことは考えません。中立な立場で相談に応じているため、商品の勧誘も無いのです。

有料相談を利用する具体的なデメリットは2つ!

有料のFP相談を利用する場合のデメリットはあるのでしょうか?完全な中立となっているため、デメリットなどはなさそうに見えますよね?

- 相談料の二重払いの可能性

- 最終的に無料FP相談を利用することになる

などが挙げられるのです。

有料の場合には相談料を支払うことは前提と言えますが、二重払いとはどのような事なのでしょうか?損をする可能性が有るのならば避けたいところです。

また、最終的に無料FP相談をすることになるのならば、最初から無料相談で良いのではと感じてしまいます。

それぞれどのような事なのか、2つのデメリットについて解説したいと思います。

①相談料の二重支払いになっている可能性がある

相談料の二重払いになってしまう可能性が有ることがデメリットとして挙げられます。

二重払いとはどのような状態なのでしょうか?

有料FP相談を利用する際には、相談者は相談料を支払うことになります。これは有料のものを利用することを決めたときから支払うことが分かっている料金のため、特に問題なく支払う方がほとんどだと思います。

しかし、相談中に金融商品の利用などで問題が解決することが分かったとします。この場合金融商品の契約などをすると思いますが、この金融商品などはもともと紹介手数料込みの価格に設定されていることがほとんどです。

そのため、仲介手数料もFPの収入となるのです。

自身が支払ったとは感じないかもしれませんが、相談料と手数料、二重で支払ってしまう可能性があることを理解しておきましょう。

②最終的に無料相談のFPに相談することになる

最終的に無料FP相談を利用することになる場合もあることが、もう一つのデメリットとして挙げられます。

なぜ無料相談の利用が必要になってしまうのでしょうか?

これは相談内容によっても変わってくるのですが、内容によっては問題解決のために保険商品や金融商品の契約が必要になる場合もあります。

このような商品の契約がそのままできれば問題ありません。しかし、保険契約には「保険募集人」の資格が必要となり、相談したFPが資格を保有しているとは限らないのです。

資格が無い場合には他の方法で保険への加入をすることになりますが、このときに利用するのが無料保険相談だと思います。

商品が決っているから契約するだけで、何が問題になるのか分からない、という方も多いですよね。

確かに契約だけすればいいのですが、もし「もっと良い商品がありますよ」と言われてしまうと気持ちが揺らいでしまいますよね。せっかく有料FP相談で中立の立場から選んでもらったとしても、無料FP相談を利用することでその意見に流されてしまう事もあるのです。

有料より無料のファイナンシャルプランナーへの依頼がおすすめ

これまで、無料で相談できるFP(ファイナンシャルプランナー)と有料で相談できるFPの違いをご紹介しました。

では、実際相談を依頼するとなると、無料と有料、どちらを選べばよいのでしょうか?

- もし迷っているのなら、有料より無料のFPへの相談をおすすめします。

「無料だから有料よりサービスの質が落ちるのでは?」と思われる人がいるかもしれませんが、そんなことはありません。

前述したように、無料か有料かは、相談の費用が相談者にかかるのか、所属している企業にかかるのかといった違いであるからです。

有料のFPに相談するか、無料のFPに相談するか決めるポイントは、相談内容です。

例えば、専門性が問われるような相談内容(離婚の年金問題や相続問題で複雑な事情が絡んでいる場合など)であるなら、有料のFPに相談することが有効でしょう。

ですが、一般的な家計やお金や保険にまつわる問題

- 保険の見直し

- ライフプランの相談

- 資産運用

- 住宅ローン

などであれば、無料のFP相談でも全く問題はありません。

むしろ、保険や投資、ローンなどについては、無料で相談できるFPの方が商品を取り扱っている分新しい商品の知識も豊富ですし、また契約まで一括してサービスを提供してもらえます。

たとえば、有料のFP事務所で保険の見直し相談を依頼して保険を契約しなおすことになれば、FPへの相談料と保険商品に含まれる販売手数料と二重にコストがかかってしまうことになります。

ぜひ、無料FP相談を活用してみてください。

FPに相談できる内容

FPに相談できる内容無料のFP相談はマネーキャリアがおすすめ

無料のFP相談では、「マネーキャリア」がおすすめです。

マネーキャリアの最大の特徴は、専門家の情報を事前に確認できる点です。

マネーキャリアでは、専門家の以下の情報について確認できます。

- 経歴

- 保有資格

- 得意な相談領域

- 口コミ など

無料相談と有料相談のファイナンシャルプランナーの違い

家計の悩みや、保険の選び方についてFP(ファイナンシャルプランナー)に相談しようとしたとき、無料相談できるFPに依頼するか、有料相談のFPに依頼するか迷いませんか?

そもそも、FPの無料と有料の違いとは何なのか気になりますよね。

ここでは

- 相談料が有料のFPとは?

- 相談料が無料のFPとは?

- FPへ相談をなぜ無料でできるのか?

といったことをご説明していきます。

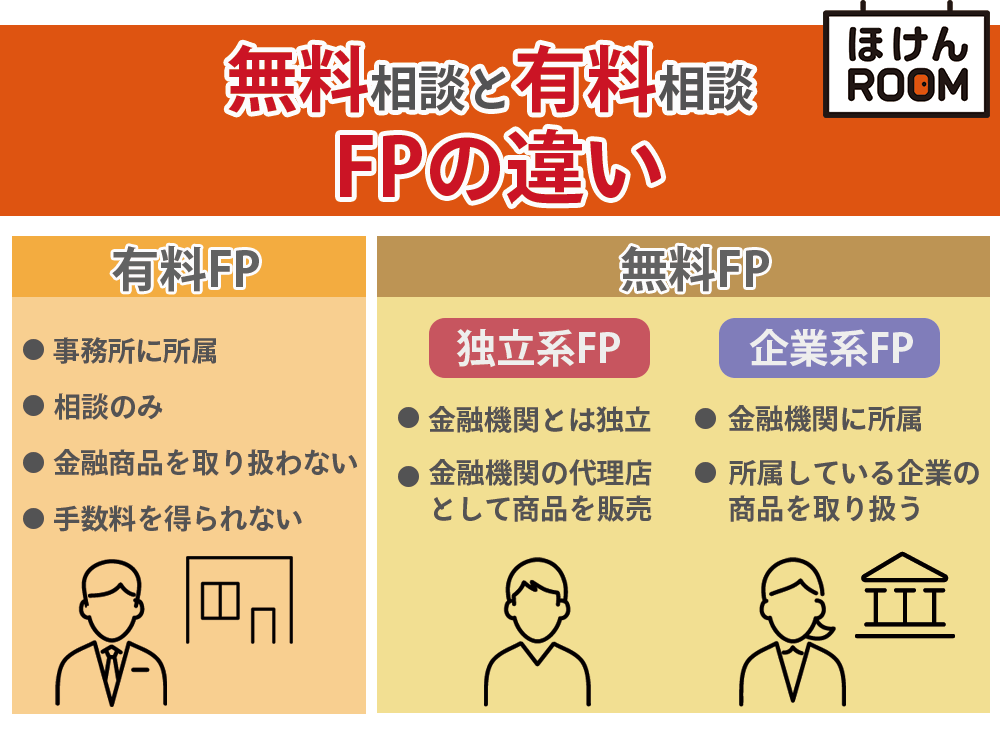

相談料が有料のFPはFP事務所に所属している

有料で相談依頼を受けているFP(ファイナンシャルプランナー)は、自分でFP事務所をつくって独立していたり、FP事務所に所属したりしています。

▼FP事務所に所属しているFPへの相談料が有料である理由

- FP事務所では、「相談」のみに対応しているから

- FP事務所では、銀行などの金融機関や保険の紹介サービスの会社のように、金融商品を取り扱わないから

FP事務所の仕事は相談に特化しています。

例えば、顧客の保険の見直し相談を受けて、そこから金融商品の販売につながって手数料などを得られる、というわけではありません。

相談の費用は相談者に負担してもらわなければなりません。

ですから、FP事務所のFPの相談料は有料となっています。

相談料が無料のFPは独立系FPか企業系FP

無料で相談依頼を受けているFP(ファイナンシャルプランナー)には、2つの種類のFPがいます。

独立系FPと企業系FPです。

独立系FP

- 独立系FP事務所に所属しているFPです。

独立系FP事務所というのは、金融機関とは独立しており、FP事務所としてお金の相談のみならず金融機関の代理店として商品を販売することが可能で、さまざまな金融商品を取り扱っています。

独立系FPは、金融機関から独立した立場であることから、幅広く金融商品の選定や契約を顧客に提供することができます。

▼企業系FP

- 銀行や証券会社、保険会社のような金融機関に所属しているFPです。

所属している企業の商品を取り扱うことができます。

独立系FPについて、詳しい内容は以下の記事をご覧ください。

独立系FPについて

独立系FPについて【補足】 FPへの相談料を無料で提供できているのはなぜ?

独立系FP(ファイナンシャルプランナー)や企業系FP(ファイナンシャルプランナー)がなぜ無料で相談をうけられるのかといえば、

- その相談が金融商品の販売へつながっているから

です。

たとえば保険会社に所属するFPが顧客からの保険相談を受けた結果、その相談のサービスの提供によって保険商品の契約が成立すれば、そこから販売手数料としての報酬が得られるということになります。

相談依頼者から直接相談費用を得るという形ではなく、保険会社や証券会社などから相談の費用が出されているので、無料であっても質の高いサービスを提供することができます。

ですから、相談自体は無料であっても、サービスを提供することができるというわけです。

無料FP相談の仕組みについては、以下のほけんROOMの記事でも解説しています。

さらに詳しく知りたいという人は、ぜひご覧になってみてください。

無料FP相談のカラクリ

無料FP相談のカラクリ相談費用・料金を無駄にしないためのFPの4つの判別ポイント

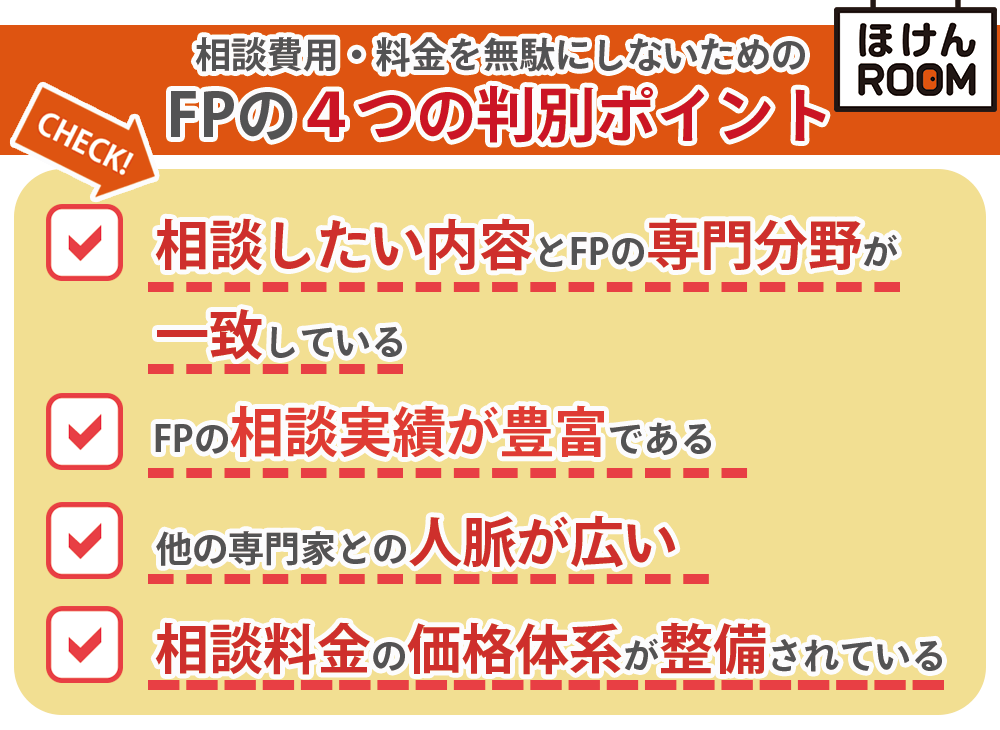

FP(ファイナンシャルプランナー)に相談するときには、費用や時間を無断にしないためにも、自分にとってよいFPを選びたいと思いますよね。

人生においても大切なお金やライフプランについて相談するのですから、悩みをともに解決してくれるパートナー的な存在のFPに出会いたいものです。

ここでは、FPを選ぶときのポイントとして

- 自分が相談したい内容とFPの専門分野が一致していること

- FPの相談実績が豊富であること

- 他の専門家との人脈が広いこと

- 相談料金の価格体系がしっかり整備されていること

といった内容でお伝えしていきます。

ぜひ参考になさってください。

①自分が相談したい内容とFPの専門分野が一致している

相談したいFP(ファイナンシャルプランナー)を選ぶとき、FPが保持している資格よりも、相談したい内容がFPの得意なジャンルであるかどうかが重要です。

FPが相談を受けるジャンルは金融/ライフプラン/不動産/保険/相続/税金と多岐にわたっていますが、この中のどれかには詳しいが他については詳しくない、ということはよくあることなのです。

相談したいFPの得意分野が自分の相談内容とあっているかどうかを判別するには、そのFPのウェブサイトやブログをみてみたり、どの分野の出身かを調べたりしましょう。

証券会社に勤務していたことがあるFPなら資産運用に、税理士の資格もあわせて持っているようなら税金に、と事前に調べてみればそのFPの得意なジャンルがわかるはずです。

適格なアドバイスが得られるように、自分の相談内容について詳しいFPを選びましょう。

②FPの相談実績の経験が豊富

FP(ファイナンシャルプランナー)を選ぶときには、相談実績の豊富なFPを選びましょう。

FPの中には、実務経験がなく、ほとんど相談実績のないFPも存在します。

FP事務所というのは比較的新しい業種です。まだ今の段階では、豊富な実務経験を積んでいる事務所は多くはないといえます。

例えば、一度も実務に携わったことがなくても、ウェブサイト上で「相談可能」と掲載していたりすることもありますし、事務所に所属しているFP全員に実力や実績があるとは限りません。

FPへ相談するのは、人生でも大切なお金のことです。

相談する相手は、信頼できる人を慎重に選びましょう。

③他の専門家との人脈が広い

FP(ファイナンシャルプランナー)に相談する内容によっては、他の専門家の協力が必要なことがあります。

例えば、税金関連についての相談でしたら税理士の協力が、離婚や相続関連の問題についてでしたら弁護士などの協力が必要になることもあります。

相談するFPが他の専門家との豊富な人脈を持っていて、クオリティーの高い人材の協力を得られたなら、問題の解決もスムーズに運ぶことができるでしょう。

FPには、相談者の希望にこたえるためにも、専門家との幅広いネットワークが大切となってきます。

④相談料金の価格体系がしっかり整備されている

FP(ファイナンシャルプランナー)に相談するときには、まず自分がどのくらい相談に費用をかけられるのか考慮しておく必要があります。

そのうえで、料金をしっかりと見積もってもらえるよう、相談料金の価格体系がしっかりと整備されているFP事務所をえらびましょう。

相談内容によっては、オプション価格もかかってくることもありますし、他の専門家への協力が必要なときには、その料金もかかってくるでしょう。

一般的な家計相談や保険の見直しの相談といった内容であれば、企業に所属するFPの無料相談でも問題はありません。

ですが、問題が複雑で専門性が必要な相談内容の場合は、有料FPに相談することになるでしょう。

高額になることもありますが、深刻な内容であるときこそFP選びは慎重に行いましょう。

危険なFPの判別方法

危険なFPの判別方法【参考】ファイナンシャルプランナーの相談する前に必要な準備

FP(ファイナンシャルプランナー)に相談しにいくことが決まったら、相談する前に何を準備しておけばよいのでしょうか。

FPに相談する内容は多岐にわたっているため、相談内容に応じて用意しておくものも変わってくるでしょう。

ここでは、FP相談に行くときに必要な準備について

- 理想のライフプランや貯蓄額などを事前に整理して把握しておくこと

- 保険の見直しや家計相談で必要なものを準備しておくこと

といったことをご説明します。

FPへの相談を有意義なものとするためにも、事前の準備はしっかりと行いたいですね。

理想のライフプランや貯蓄額などを事前に整理して把握する

FP(ファイナンシャルプランナー)は相談者の悩みや知りたいことを把握して、解決策を提案してくれる存在です。

良い解決策を導きだしてもらうためにも、まずは自分の相談したい内容について実情をしっかり把握する必要があります。

問題点を解決するために、FPに必要な情報を問われたら答えられるように、事前準備をしていきましょう。

現在の状況を把握して、今後どのようにしていきたいのかといったことを自分の中で整理することが大切です。

例えば

- 現在の収入がどれくらいあるのか

- これから先はどのくらいの収入が見込めるのか

- 資産運用についての現状や希望

- 家の購入についての予定や希望

- 現在の子供の人数と、今後の希望や予定する人数

といったことを、答えられるように確認しておきます。

現状と今後についての希望をしっかりと伝えることができれば、FPもそれに沿った提案をしやすくなり、スムーズに相談をすすめることができるでしょう。

保険の見直しや家計相談で必要なものを準備しておく

FP(ファイナンシャルプランナー)へ相談するときは、相談内容に応じて必要なものを準備します。

たとえば、保険の見直しについて相談するのであれば、現在加入している保険の保険証書などが必要です。

今の保険の保障内容や保険の金額についてわからなければ、どのように今後解決していってよいかわからないからです。

また、今の不満点なども答えられるようにしておき、今後はどうしたいかといった希望をつたえられるようにもしておきましょう。

相談内容ごとに、準備が必要なものの例を以下にあげてみます。

▼家計の相談

- 家計簿

- 収入がわかるもの(源泉徴収票など)

- 預金などの資産がわかるもの

▼保険の見直しの相談

- 保険の証書など、契約内容のわかるもの

▼資産運用の相談

- 保持している金融資産がわかるもの

- 運用に使える資金額

▼老後資金についての相談

- 年金保険などの証書など、契約内容のわかるもの

- 年金定期便

相談したい内容に必要なものをまとめて準備していけば、実りのある相談結果を得られます。

相談の費用や時間を無駄にしないためにも、何を準備していけばよいかわからないときは事前に確認しておくことが大切ですね。

FP相談の際に準備するべきもの

FP相談の際に準備するべきものファイナンシャルプランナーの相談料金を他のサービス業と比較

FP(ファイナンシャルプランナー)への相談料金は、無料から年額制までさまざまな形態がありますが、目安としては1時間5,000円から10,000未満が相場です。

しかし、この料金が「高い」のか「安い」のか、あまりピンとこない人も多いかもしれませんね。

はたして、この金額は妥当なものなのでしょうか?

参考に、他のサービス業の料金とくらべてみます。

▼弁護士や社労士

- 相場としては1時間5,000円から30,000円

- 料金の設定方法はFPと同様に事務所によって違い、依頼する仕事内容にもよる

▼美容院

- 基本的なカットは5,000円ほど

- 美容師のランクによって指名料などもかかる

▼ネイル

- 基本的なデザインなら1時間6,000円ほど

- ネイリストのランクや施術内容によって変わる

以上のことから、サービス業の料金というのは、

- 1時間あたりの基本料金

- 指名料

- 追加オプション

で成り立っているといえます。

こうしてみてみると、FPの料金設定についても、ある程度は納得できるのではないでしょうか。

家計や保険の悩みをプロのFPに相談してみたいと思っているけれど躊躇してしまっていた人は、少し気軽な気持ちになって相談に行ってみるのもよいでしょう。

まとめ

いかがでしたか?ここではファイナンシャルプランナーへの相談料金についてご紹介しました。

FP相談には無料のものと有料のものがあります。最近では無料で行えることが多いのですが、完全中立などが良い場合には有料の相談がおすすめとなります。

しかし、有料の場合にもデメリットがいくつかあるため、保険の見直しやライフプランの作成など一般的な相談内容の場合には、まずは無料相談を利用してみることをおすすめします。

無料ならばいくつか試してみて自分に合ったものを探してみることもできますよね。おすすめなのはマネーキャリアでのFP相談です。

何度でも無料で相談ができるため、うまく活用することで家計の見直しや保険の見直しなど、様々な事に利用ができます。オンラインでも相談ができるため、外出したくない方にもおすすめですよ。

ほけんROOMでは他にも保険に関する記事を多数掲載しています。興味のある方はぜひ参考にしてください。

合わせて読みたい記事

合わせて読みたい記事

総合的にみたおすすめの保険相談サービスはこちらで解説しています。

▼この記事を読んで欲しい人

▼この記事を読んでわかること