更新日:2023/01/25

年収250万円の手取りと生活レベルとは?住宅ローンを組むなら要注意

年収250万円で生活がギリギリで将来が不安という方も多いでしょう。今回は、年収250万円の方の生活レベルや税金の対策方法、住宅購入や家賃について、車の購入、年収250万円から収入を上げる方法などについてご紹介していきます。今後の参考にしてみてください。

目次を使って気になるところから読みましょう!

- 年収250万円は20代前半女性の平均給与と同じくらい

- 年収250万円の手取りと税金をシミュレーション

- 年収250万円の所得税は約6万円

- 年収250万円の住民税は約10万円

- 年収250万円の手取り月収は15万円~17万円程度

- 年収250万円の生活レベルとは?生活スタイル別に生活費や貯金額の事例を紹介

- 事例①:独身一人暮らしで年収250万円の場合

- 事例②:夫婦二人暮らしで年収250万円の場合

- 事例③:子供のいる家庭で年収250万円の場合

- 年収250万円の場合に適正な住宅ローンと家賃の金額を解説

- 年収250万円で住宅ローンを組むなら1250万円が限度

- 年収250万円で賃貸物件に住むなら家賃は約5.6万円が限度

- 年収250万円で住宅ローンを組む前に!確認したい3つのポイント

- ポイント①:頭金なしで住宅ローンを組むことは避ける

- ポイント②:年収250万円で借り入れできる金融機関は少ない

- ポイント③:長期的かつ綿密な返済計画を立てる

- 年収250万円で予想されるライフプランを紹介

- 年収250万円で車を購入する場合ローンを組むのは厳しいかも

- 年収250万円で結婚するなら相手に共働きをお願いする

- 年収250万円だと保育料の支払いも苦しい

- 年収250万円で子供を育てる場合は計画的な貯金が必須

- 年収250万円で貯金が少ないなら老後の生活は年金だけでは成り立たない

- 年収250万円以上稼ぎたい人必見!年収アップを実現する4つの方法

- 方法①:昇進や昇給を目指す

- 方法②:いまより高年収を目指せる職業に転職する

- 方法③:本業に加えて副業で稼ぐ

- 方法④:資産運用をして給与以外からも収入を得る

- 年収250万円の人も実践しよう!手取りを増やすための税金対策3選

- 税金対策①:iDeCoや積み立てNISAを活用する

- 税金対策②:ふるさと納税をする

- 税金対策③:不動産投資など資産運用も検討する

- 年収250万円で生活が苦しい場合はまず固定費を見直して節約しよう

- 参考:年収250万円以上の仕事なら扶養内でパートをするより手取りは増える

- 年収250万円の手取りや生活レベルに関するまとめ

目次

年収250万円は20代前半女性の平均給与と同じくらい

年収250万円の手取りと税金をシミュレーション

年収250万円だと所得税や住民税などの税金はかかってきます。

では、どのくらい税金で引かれるものなのでしょうか。

そして、手取りだといくらくらいになるのでしょうか。

今回は、

- 年収250万円の所得税について

- 年収250万円の住民税について

- 年収250万円の手取りの金額について

年収250万円の所得税は約6万円

年収250万円の所得税は、約4万円ほどです。

ひと月当たりでは3500円になります。

所得税を出すには課税所得をまず出す必要があります。

課税所得の計算方法は

年収-給与所得控除=給与所得

給与所得-各種控除(基礎控除(48万円)+厚生年金+健康保険など)=課税所得

各種控除には他に配偶者がいれば配偶者控除が、生命保険に加入していれば生命保険控除なども各種控除として給与所得から引くことができます。

いよいよここから、所得税が計算です。

所得税は

課税所得×税率-税率に応じた控除額=所得税

で出すことができます。

税率と税率に応じた控除額は国税庁のHPに載ってますので、ご確認ください。

では、いままでの計算式を年収250万円に当てはめてみます。

給与所得

250万円-83万円=167万円

課税所得

167万円-(基礎控除48万円+厚生年金21万9600円+健康保険11万8080円)=84万4000円

所得税

84万4000円×5%=4万4200円

となり、約4万円となります。

ここから12カ月で割ると、3526.6666円で割り切れませんが、約3500円となります。

今回の計算は税金・社会保障教育「税金・保険料シュミレーション」を参考にしています。

年収250万円の住民税は約10万円

年収250万円の場合の標準的な住民税は約10万円になります。

ただし、住民税の金額は自治体によっても異なる場合があります。

実際に、住民税もどのように計算されていくのかご紹介していきます。

住民税も課税所得からの計算が必要です。

課税所得の計算式

年収-給与所得控除=給与所得

給与所得-各種控除=課税所得

各種控除に含まれる、基礎控除額が住民税の場合は43万円になります。

課税所得が出たら、住民税の計算をしていきます。

計算式は以下のようになります。

課税所得×税率+均等割額=住民税

税率に関しては、各自治体で多少変動があります。

しかし、大幅に変動があるものではないので通常は10%で計算しておけばいいでしょう。

住民税の金額をきちんと知りたいという方は、自分のお住いのところの税率を確認して、計算することをおすすめします。

また、均等割額とは住民税の基本料金のようなもので、全国一律です。

- 市町村民税部分(特別区民税)3500円

- 道府県民税部分(都民税)1500円

では、年収250万円、税率10%で計算していきます。

給与所得

250万-83万円=167万円

課税所得

167万円-(43万円+21万9600円+11万8080円)=89万4000円

住民税

89万4000円×10%+5000円(3500円+1500円)=9万4400円

これを12カ月で割ると7866.66円で約7866円となります。

住民税の計算も税金・社会保障教育「税金・保険料シュミレーション」を参考にしています。

年収250万円の手取り月収は15万円~17万円程度

年収250万円の場合、所得税と住民税を引くと手取りは約15万円~17万円となります。

この手取りで生活していくことになるのですが、居住費や光熱費、生活費の理想的な割合は以下のようになります。

| 項目 | 割合 |

|---|---|

| 居住費 | 月収の30% |

| 水道光熱費 | 月収の5% |

| 食費 | 月収の15% |

| 通信費 | 月収の5% |

実際に手取り15万円で当てはめると以下のようになります。

| 項目 | 金額 |

|---|---|

| 居住費 | 45000円 |

| 水道光熱費 | 7500円 |

| 食費 | 22500円 |

| 通信費 | 7500円 |

実際の数字で見ると、家族がいる場合はかなり切り詰めた生活をしていまなくてはいけないことが予想されます。

では、年収250万円の方はどのような生活をしているのでしょうか。

次章で事例を出してご紹介していきます。

年収250万円の生活レベルとは?生活スタイル別に生活費や貯金額の事例を紹介

次に年収250万円の生活レベルについての事例をみていきましょう。

今回は

- 一人暮らしの場合

- 夫婦2人で生活していく場合

- 子どもがいる家庭で生活していく場合

の3つについてご紹介していきます。

この年収ではギリギリの生活になりますが、それぞれのライフスタイルに合わせて工夫しています。

参考にしてみてください。

事例①:独身一人暮らしで年収250万円の場合

まず、独身で一人暮らしの場合の事例を見ていきましょう。

| 項目 | 金額 |

|---|---|

| 家賃 | 5万円 |

| 食費 | 3万円 |

| 水道光熱費 | 5000円 |

| 通信費 | 8000円 |

| 交際費 | 2万円 |

| その他 | 3万8000円 |

| 合計 | 15万円 |

一人暮らしの場合は、家賃や食費、通信費など生活に必要な金額を引いても、まだ4万円近くあります。

今回、日用品などは含んでいませんがそれでも一人暮らしでは、それでも問題なく生活ができるでしょう。

事例②:夫婦二人暮らしで年収250万円の場合

次に夫婦二人暮らしの場合です。

夫婦二人暮らしの場合の生活費などは以下のようになります。

| 項目 | 金額 |

|---|---|

| 家賃 | 6万円 |

| 食費 | 3万5000円 |

| 水道光熱費 | 8000円 |

| 通信費 | 1万円 |

| 交際費 | 1万5000円 |

| その他 | 2万2000円 |

| 合計 | 16万円 |

夫婦二人暮らしの場合だと、その他が2万2000円あり余裕があるように見えますが、ここから日用品などを引くとギリギリの生活になるでしょう。

貯蓄など余裕を持った生活をしたい場合には、配偶者が不要の範囲内でパートをするなどが必要になってきます。

事例③:子供のいる家庭で年収250万円の場合

最後に子供のいる家庭での場合です。

| 項目 | 金額 |

|---|---|

| 家賃 | 6万円 |

| 食費 | 4万円 |

| 水道光熱費 | 1万円 |

| 通信費 | 1万円 |

| 交際費 | 1万5000円 |

| その他 | 1万5000円 |

| 合計 | 15万円 |

子どもがいる場合でも、その他に1万5000円ありますがこの他に日用品がかかったり、産まれたばかりなどではおむつ代やミルク代などもかかり、その他のお金も生活費でなくなってしまう可能性があります。

子ども手当もありますが、さほど生活費の足しになることはありません。

また子ども費は、将来のためにためておきたいと思う方も多いでしょう。

そうなると、この金額よりもさらに生活費を切り詰めたり、配偶者は扶養内でのパートなどを検討する必要があります。

年収250万円の場合に適正な住宅ローンと家賃の金額を解説

年収250万円の場合の居住費について確認していきましょう。

今回は

- 住宅ローン組んでの住宅購入は1250万円が限度

- 家賃を無理なく支払える金額は約5.6万円

についてみていきましょう。

住宅購入や転居時の参考にしてみてください。

年収250万円で住宅ローンを組むなら1250万円が限度

住宅ローンを組む場合、年収の5倍までが目安となっています。

そうすると、年収250万円の場合に住宅ローンを組むとすると約1250万円までが限度となります。

もちろん、1250万円で住宅を購入することは不可能ではありませんが、なかなか良い物件は見つからない可能性は高いでしょう。

また、住宅ローンを組んだ時には多少余裕があっても、将来何があるか分かりません。

住宅ローンを組むことで貯蓄ができなくなり、何かあったときに対応できなくなってしまう場合もあります。

そうなると、年収250万円で住宅ローンを借りると返済が苦しくなる可能性が高いです。

したがって、この年収での住宅ローンを組むことはお勧めしませんが、もし組む場合は以下の方な金額になります。

1000万円÷35年≠28万5714円

28万5714円÷12カ月≠2万3809円

月々2万3000円の支払いになります。

しかし、住宅購入をした場合にはその後の外壁の修繕費などは自分で工面しなければいけません。

家自体だけでなく、中のお風呂やキッチン周りも年月が経つにつれ劣化していき、交換が必要になってきます。

このような先々に必要となるお金も貯蓄しておく必要があります。

それを考えると、やはりこの年収では住宅購入よりも賃貸にする方がおすすめです。

年収250万円で賃貸物件に住むなら家賃は約5.6万円が限度

賃貸物件の場合、収入の3分の1が目安になります。

そうなると年収250万円の場合、月の収入は15~17万円程度になります。

そこから計算すると5万円~5万6000円の家賃が限度となってきます。

これ以上の物件だと、生活費が圧迫して生活ができなくなってきてしまうので、物件選びには注意が必要です。

都心に近づくほど家賃は高くなる傾向があるので、少し都心から離れた物件を探す方が見つかりやすいでしょう。

年収250万円で住宅ローンを組む前に!確認したい3つのポイント

次に住宅ローンを組む前に確認しておきたいことについて、ご紹介していきます。

- 頭金なしでの住宅ローンを組むことをしないようにする

- 年収250万円で住宅ローンを組める金融機関は少ない

- 年収250万円では年密な計画を立てて、長期的に支払っていくようにする

上記3つをしっかり確認して、無理のない返済ができるようにしていく必要があります。

住宅ローンは計画を立てて組まなければ支払い困難に陥ってしまう可能性が高くなります。

住宅ローンで破綻してしまわないように、ローンを組む前にきちんと確認しておきましょう。

ポイント①:頭金なしで住宅ローンを組むことは避ける

頭金なしで住宅ローンを組む場合月々の支払いが大きくなり、返済ができなくなってしまう可能性が高くなります。

独身の場合であれば多少余裕があり、問題なく支払うことができるでしょう。

その後、結婚して子供ができたりなどのライフスタイルの変化が起きたときに、住宅ローンを支払うことができなくなってしまう可能性があります。

年収が上がり、問題なく支払うことが可能な場合もありますが、年数がたってもさほど年収が上がらなかった場合には返済できなくなってしまう可能性もあるでしょう。

したがって、頭金なしで住宅ローンを組むのは危険です。

ライフスタイルの変化にも対応できるように、出来るだけ多くの頭金を支払うことが必要です。

ポイント②:年収250万円で借り入れできる金融機関は少ない

まず、年収250万円で住宅ローンが組めるかということですが、なかなか厳しいでしょう。

多くの民間金融機関では、審査時の年収を200万円~300万円に設定しています。

したがって、住宅ローンの申し込みをしても審査に落ちてしまう可能性は高いです。

審査に通ったとしても、金利や団信保障、契約者サービスなどが不十分なこともあります。

したがって、いくつか住宅ローンの申し込みをして、審査に通ったからと飛びついてしまうと後々に保障面で後悔してしまう可能性もあります。

最適かつお得に住宅ローンを組むためには、年収250万円では納得のいく住宅ローンを組めることができるとは限らないのでお勧めしません。

ポイント③:長期的かつ綿密な返済計画を立てる

そして、最後に確認しておきたいことは綿密な計画を立てて、無理なく返済できるようにしていくということです。

独身の場合、ライフスタイルが今後どんどん変わっていきます。

結婚していても、子どもができたりなどでライフスタイルの変化は生じる可能性は高いです。

それだけでなく、仕事の関係で収入が減ってしまうことも長い人生の中考えられます。

長期的に今後のライフスタイルの変化なども考えながら、住宅ローンを組んで購入に踏み切らないと家計が破綻してしまう可能性が高まります。

住宅ローンを組んで住宅購入をするときには、綿密に計画を立ててからにするようにしましょう。

年収250万円で予想されるライフプランを紹介

次に年収250万円でのライフプランをご紹介していきます。

- 車の購入時、ローンを組んでの購入は、年収250万円では難しい

- 結婚するのであれば、お相手にも働いてもらう必要がある

- 年収250万円だと保育料の捻出も難しい

- 子どもを育てるときには、計画的に貯蓄していく必要がある

- 年収250万円では、貯蓄ができず老後の生活費が年金だけで足りなくなってしまう

年収250万円で車を購入する場合ローンを組むのは厳しいかも

銀行で組める自動車のローンは年収の約30%~40%と言われていますが、民間の金融機関では年収の最低基準を200万円~300万円としているところが多いです。

そのため、自動車ローンの審査が通らない可能性があります。

年収250万円の場合、車は維持費もかかるためできれば持たない生活をしていく方がいいでしょう。

それでも、どうしても必要な場合はコツコツ貯めて現金で支払いをするか、必要な時にカーシェアリングを活用することをおすすめします。

年収250万円で結婚するなら相手に共働きをお願いする

年収250万円で生活をしていく場合一人暮らしでは、問題なく生活できます。

しかし、夫婦二人で生活していく場合、単純にひとり増えるため、いままでの年収250万円だけでは生活が成り立たなくなる可能性があります。

しかし、会社の給与では多少残業で収入を増やすことができたとしてもなかなか急に年収を増やすことはできません。

会社の経営の状況などでは、残業をすることを許さないところも多いです。

そうなると相手にも共働きをお願いして世帯年収を増やす必要があるでしょう。

年収250万円だと保育料の支払いも苦しい

年収250万円では、家計が厳しく子供を保育園に預けてパートに出る人も少なくありません。

その保育園に預けるときに必要なのが、月々かかる保育料です。

保育料無償化の話を耳にしたことがある方も多いでしょうが、これは3~5歳の場合です。

また住民税非課税の場合も無料になります。

したがって、年収250万円で住民税を支払っている場合は、保育料は支払うことが必要です。

統計局のデータでは、保育料の全国平均は3万7755円です。

保育料は自治体、年収によって変動しますが年収250万円では、月の収入は16万円~17万円になります。

そこから、居住費、生活費を引いてからの保育料の支払いになりますが、年収250万円の場合この支払いも苦しくなります。

年収250万円では共働きする場合、家計が苦しくて保育園に預けるのにその支払いも大変になってしまうので、パートなどの場合はその分も含めて仕事量を考えていく必要があるでしょう。

年収250万円で子供を育てる場合は計画的な貯金が必須

年収250万円で子育てをしていく場合は、計画的な貯金が必要になってくるでしょう。

教育費相場は幼稚園から大学まですべて公立の学校で約1000万円、幼稚園から大学まですべて私立だと約2500万円かかると言われています。

もちろん、ずっと年収250万円とは限りませんが、思うように収入が増えないことも考えられます。

したがって、子どもが産まれた時点から計画的に貯金をしていく必要があるでしょう。

特に中学から高校に上がるときや高校から大学に上がるときには、お金がかかります。

高校から大学に上がるときの養育費相場は100万円以上もかかるとも言われています。

その時にお金がないということにならないように、養育費相場程度のお金は計画的に貯金をしていくようにしましょう。

年収250万円で貯金が少ないなら老後の生活は年金だけでは成り立たない

年収250万円だと、貯蓄もなかなかできない状況に陥ることがあります。

しかし、老後にもお金がかかります。

今後、国からの年金もどんどん少なくなってくると言われている時代です。

老後生活ができなくならないようにするためにも、老後資金を蓄えていく必要があります。

年収250万円の場合、居住費や生活費、教育費などで貯蓄できる資金はあまりありません。

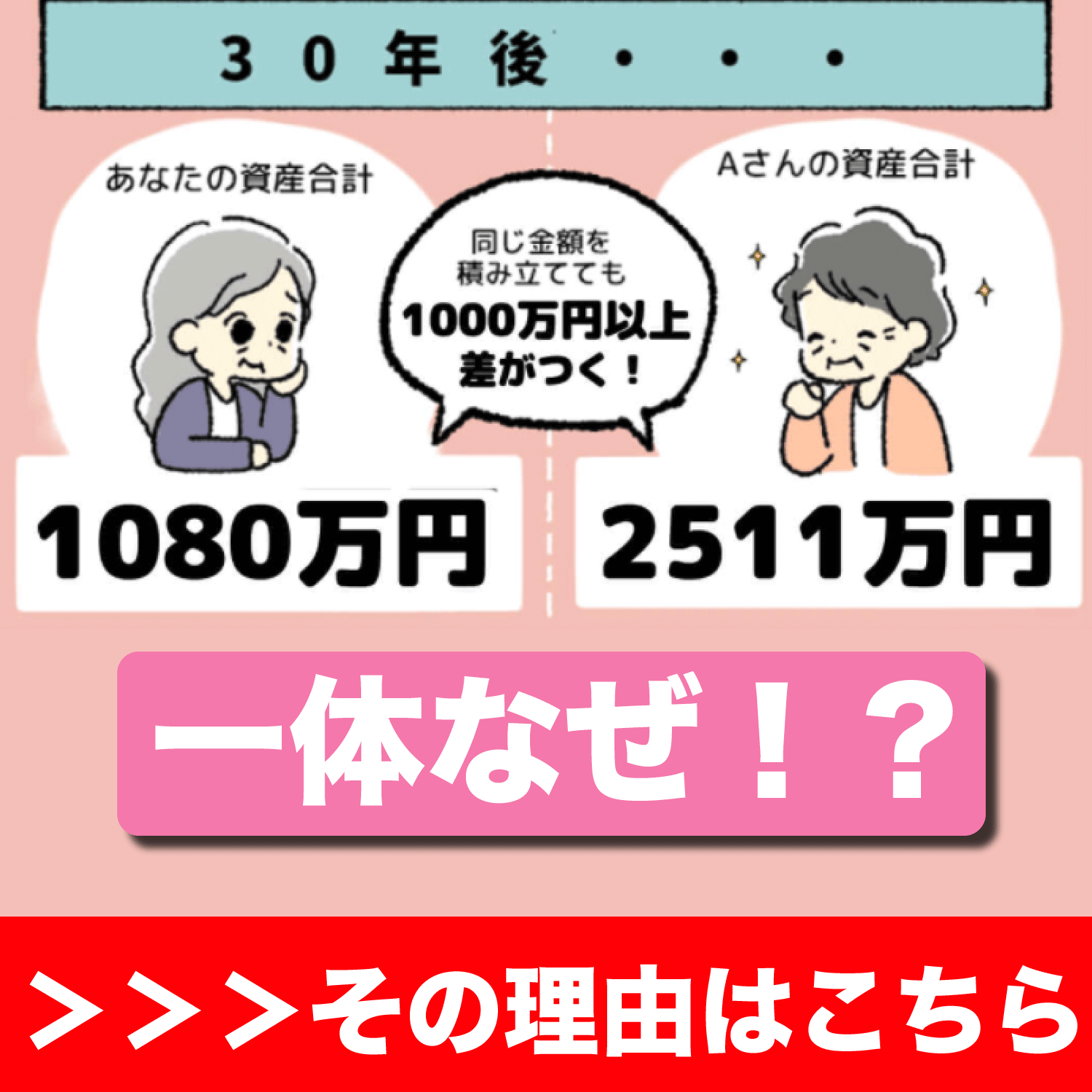

したがって、老後困らないようにしていくためには早いうちから少しずつ資産形成していく必要があります。

少ない年収の中からどうやって資産形成のために、お金を捻出していけばいいかわからないという方もいるでしょう。

そんなときは、マネーキャリアを活用してみてください。

マネーキャリアでは、ライフプランから家計管理、資産形成、保険関連などお金のことに関して総合的に判断して、アドバイスをしてくれます。

相談は無料なので年収250万円で老後に向けての資産形成で、困っている場合は一度相談してみることをおすすめします。

年収250万円以上稼ぎたい人必見!年収アップを実現する4つの方法

年収250万円での生活では、ギリギリもしくは足りずにもっと稼ぎたいという方もいるでしょう。

年収アップの方法についてご紹介していきます。

- 昇進や昇給をして給与アップを目指す

- いまより年収の高い職業に転職する

- 副業をする

- 資産運用で収入を得る

方法①:昇進や昇給を目指す

年収を増やす方法としては、昇進や昇給を目指すということです。

昇進や昇格をするための知識や技術がなければまずそれを磨きましょう。

もし、知識や技術が十分にある場合は、昇進試験にチャレンジしてみてください。

また職種によっては、資格を取ることで昇給が見込める場合があります。

特に、介護職では無資格で働くよりも介護福祉士の資格を持って働いた方が断然給与はよくなります。

他の職種でも、資格があるのとないのとでは給与が違うものはたくさんあります。

年収250万円よりも年収を増やしたい場合は、いまの自分よりも知識技術を高め、昇進試験や資格取得にチャレンジしていく必要があるでしょう。

方法②:いまより高年収を目指せる職業に転職する

いまの仕事で年収アップを期待できない場合は、いっそうのこと今よりも年収の良い職業に転職してしまうという方法があります。

転職にはもちろん仕事を探すところから、新しい仕事に慣れるまでかなりの労力を使います。

しかし、いま年収アップを見込めなければ、少しずつの昇給はあったとしても、これから先も大幅な年収アップの見込みは薄いでしょう。

それであれば、労力をかけてでも転職することをおすすめします。

たとえ年収が上がる可能性があったとしても、何もせず年収をアップさせるのは不可能です。

年収を上げるためには、いまの会社にいても自分のスキルを高める努力は必要です。

同じ労力をかけるのであれば、いますぐ転職して収入アップさせるという選択肢もひとつです。

方法③:本業に加えて副業で稼ぐ

次に、本業に加えて副業で稼ぐという方法です。

本業で年収250万円で、生活がギリギリもしくは足りないという場合、副業も選択肢の一つです。

いま、副業を積極的に進めている会社も数多くあります。

それは、会社に終身雇用できるとは限らないため、自分で稼ぐ力も付けておいてほしいという会社の思惑もあります。

また、副業することで様々なスキルや知識も得ることができ、本業に活かせる場合もあります。

いまは、副業を始めて本業よりも稼いでいる人も少なくありません。

副業を本業にしてしまった人もいます。

したがって、年収をアップさせたいときには副業もおすすめです。

ただし、本業の隙間時間に副業をすることになります。

副業をするがために睡眠不足などで、本業に支障が出ては元も子もありません。

自分自身で本業と副業の時間管理をきちんとしていく必要があります。

また、副業を許しているところが増えてきたからと言って、まだまだ副業がダメな会社も多いです。

副業を始める際には、自分の会社が副業をしても良いかをきちんと確認してから行うようにしましょう。

方法④:資産運用をして給与以外からも収入を得る

最後の方法としては、資産運用をして給与以外から収入を得る方法です。

資産運用の方法としては、債券や投資信託などがあります。

いまは小額から始められる投資信託があったり、NISAなどでは非課税で投資をすることも可能です。

給与収入は定年退職や年齢によって、多くなったり少なくなったりと左右します。

しかし、債券や投資信託などの資産運用であれば年齢に関係なく収入を得ることができます。

早いうちから資産運用して給与以外からも収入を得られるようにしておくことがおすすめです。

年収250万円の人も実践しよう!手取りを増やすための税金対策3選

税金対策は高年収の人のみが必要と思っている方もいるでしょう。

ただ、年収250万円でも税金対策をすることで、手取りを増やすことが可能です。

- iDeCoや積み立てNISAで税金対策する

- ふるさと納税を活用する

- 不動産投資などの資産運用をする

税金対策①:iDeCoや積み立てNISAを活用する

税金対策として有名なのがiDeCoや積み立てNISAの活用です。

通常、投資で得たお金にも税金がかかります。

しかし、この二つともその税金がかかりません。

ただし、それぞれメリット・デメリットがあるので、少しご紹介していきます。

iDeCoには、「運用利益だけでなく所得税や住民税の税金でも節税できる」「元本の確保がされている商品もあり、リスクを軽減しての資産運用が可能」などのメリットのほか、「60歳まで引き出せないや手数料がかかる」などのデメリットもあります。

また、積み立てNISAについても「職業や年齢の制限がない」「国の基準を満たした商品のみで投資初心者におすすめ」などのメリットがある反面、「運用が投資信託しかできない」「非課税枠が40万円と少ない」などのデメリットがあります。

税金対策②:ふるさと納税をする

ふるさと納税とは、自分の故郷の自治体や気になる自治体に寄付金を出し、そのお返しとして返礼品を受け取れるものです。

ふるさと納税をすることで、名産品やおいしいものを受け取れるだけでなく、節税もできるためおすすめです。

2000円を超えた分について税金が控除される制度です。

したがって、納税額から2000円を引いた金額が控除の対象の金額になるため、2000円を超えないと、税金の控除がありません。

節税対策でこの制度を活用する場合は、2000円を超える額を納税していくようにしましょう。

また、ふるさと納税は自分の故郷や気になる自治体への貢献というのが、もともとの考え方のため、節税ばかりを考えてしまわないようにすることも必要です。

税金対策③:不動産投資など資産運用も検討する

税金対策の最後としては、不動産投資などでの資産運用での検討です。

不動産投資で出た赤字は、給与から差し引いて税金の計算をしてくれます。

したがって、高年収の方ではこれを利用して節税している方も少なくありません。

ただし、年収250万円だと不動産の購入から問題が生じる可能性があります。

不動産を購入できたとしても、ある程度の維持費が必要となってきます。

そこそこ家賃収入があれば、問題ないでしょう。

ただし、万が一思うように家賃収入が入らなかった時には、破綻してしまう可能性もあります。

このようなことも考えながら、よく検討してからの行動が必要です。

それでも、コツコツ貯めた貯金がありある程度維持できそうな見込みがある場合は、不動産投資で節税対策の検討することも一つです。

しかし年収250万円での場合は、物件の維持費のことを考えると不動産投資は積極的に行わない方がいいでしょう。

年収250万円で生活が苦しい場合はまず固定費を見直して節約しよう

参考:年収250万円以上の仕事なら扶養内でパートをするより手取りは増える

あまり年収が増えてしまうと税金がかかるため扶養内でパートで働くか、正社員で働くか迷っている人もいるでしょう。

ただし、年収250万円程度稼ぐことができる仕事であれば、社会保険料や税金を払うことを考えても扶養内で働くよりも大幅に手取りは増えます。

また、正社員で働くと厚生年金にも入れるため老後の資金も増えることが予想されます。

子どもが小さくて正社員では働けないなどの事情もあるでしょう。

ただ、年収250万程度稼ぐことができれば、手取りが大幅に増えるということを頭の片隅にでも置いておき、働けるようになったときには年収250万円程度稼げる仕事に就くことをおすすめします。

年収250万円の手取りや生活レベルに関するまとめ

今回は年収250万円の手取りや生活レベルについて、解説してきました。

- 年収250万円の手取りは16~17万円

- 年収250万円の方の税金は所得税、住民税合わせて年に約10万円

- 年収250万円では、20代前半の女性と同じくらいの給与で生活はギリギリ

- 年収250万円では、住宅ローンや車のローンを組むのは難しい

- 年収250万円で結婚するなら相手にも仕事をしてもらい、共働きになる必要がある

- 年収250万円よりも年収をあげたいときには、「昇進などで給与を上げる」「年収が今よりも高い職業に転職する」「副業をする」などの方法がある

- 年収250万円でも「iDeCoや積み立てNISA」「ふるさと納税」「不動産投資などの資産運用」で節税をして手取りを増やすことが可能

- 年収250万円で生活が苦しい場合は、マネーキャリアなどを活用して固定費の見直しをしていくことがおすすめ

年収250万円というのが、実際どれくらいの水準なのか気になる方もいるでしょう。

平均年収を以下のようにまとめてみました。

参考:国税庁「民間給与実態統計調査」

20代前半の女性の年収が約248万円なので、年収250万円という金額は20代前半の女性と同じくらいの年収ということになります。

20代前半と言えば、まだ働き出して間もない人が多い時期で、決して生活にも余裕がある年収とは言えない時期になります。

特に、男女均等法で多少は女性の給与が上がってきたとはいえ、まだまだ男性よりも給与は少ないのが現状です。

したがって、決して多い収入とは言えない、年収と言えます。