更新日:2020/05/12

【原因別】車の中で火災が起こったら車両保険は補償してくれるの?

車両保険は火災が起きた場合も補償してくれるのでしょうか。今回は、車両保険はタバコの不始末や放火など保険金がおりる火災について、また、等級への影響はあるのかについて詳しく解説します。その他、車両保険で補償されない火災についても紹介します。

目次を使って気になるところから読みましょう!

愛車が火災に巻き込まれた!自動車保険の車両保険は使えるのか?

- 車両火災が車両保険で補償される

- 車両火災が車両保険で補償されない場合はあるのか

- 火災保険で車両の焼損は補償されるのか

- たばこの不始末による車両火災は補償されるのか

- 火災による等級ダウン、保険料の変化

以上のことを中心に解説していきます。

他に火災で保険を使った場合、等級はどうなるのかについても紹介しますので、ぜひ参考にしてみてください。

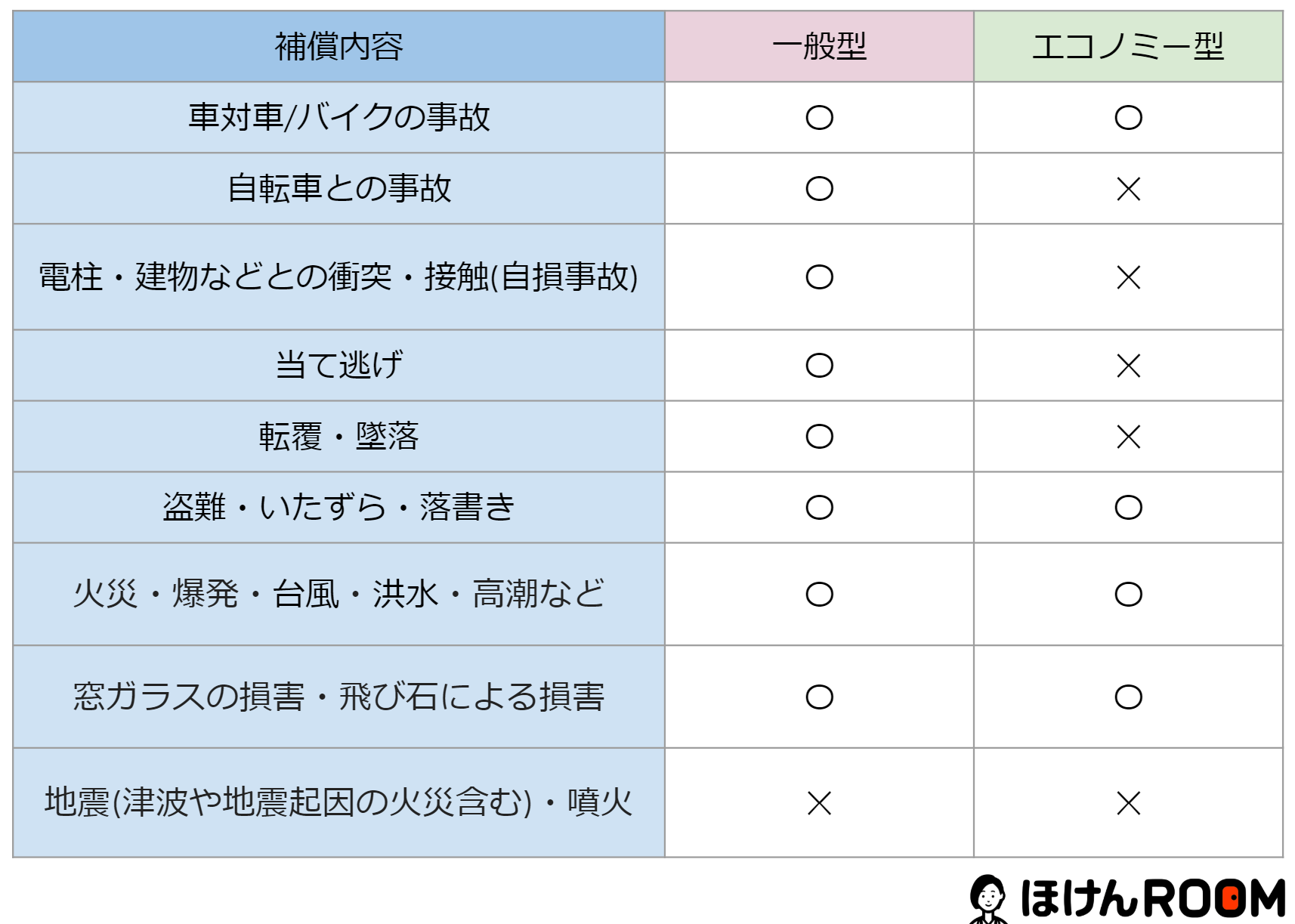

火災・爆発は基本的に車両保険で補償される

車両保険では火災以外にも、台風・竜巻・洪水などの自然災害による損害や盗難でも補償されます。

車両保険では火災以外にも、台風・竜巻・洪水などの自然災害による損害や盗難でも補償されます。そのままの状態で乗るのが一番です。しかし、判断が難しい場合は、あらかじめ保険会社やディーラーなどに確認しましょう。

いざというとき車両保険が使えない、という事態のないようにすることが大切です。

車両保険で補償される車両火災の原因[放火・オイル漏れ等]

もらい火・電気配線からの発火、オイル漏れ、放火された等、偶発的に起こった火災でマイカーへ損害が発生したならば、車両保険で補償が受けられます。

では、ご自宅で火災が発生し、車庫に燃え移りマイカーが全焼した場合や、自宅の庭にとめてあったマイカーが火災に巻き込まれたならば、火災保険が下りるのでしょうか?

実のところ火災保険で補償が認められるのは、原付自転車のような125cc以下のバイクとなります。125cc超えの車両では車両保険を利用することになります。

このようなケースでマイカーが損害を受けた場合は、やはり車両保険の補償対象となります。そのため、自動車保険のみならず車両保険にも必ず加入しておくことが大切なのです。

車両保険で補償されない車両火災の原因[重過失の場合]

重過失というのは、文字通り重大な過失のことです。「そのままにしておけば火災が起こると誰にでもわかる」という状況です。

例えば、

- 天ぷら油を火にかけてその場から離れた

- 石油ストーブの横にガソリンを置いた

などが重過失にあたります。

ただし、これはあくまで一例で状況によって変わってきます。

先ほど挙げた例のように、エンジンルームに燃えやすいものを置いて放置した、というのも重過失になってしまう場合があります。

重過失を起こすと自分の保険が下りないだけでなく、他人の家や車が燃えてしまった場合賠償責任が生じるので注意は必要です。

参考:たばこの不始末による車両火災は車両保険で補償されるのか

たばこの不始末も補償対象となるかは、やや判断が分かれます。この場合は個別のケースで補償の有無が決定されます。

つまり、通常考えられる注意をして喫煙したが、たばこの火がわずかに残り、火災となった場合は補償対象となるケースが考えられます。

一方、車内でシートを倒して寝たばこをした場合は、前述したように重大な過失が認められ、保険金の下りない可能性が高いです。

当然のことながら車内で喫煙する時は、常識的に考えて、火災となる軽率な行動をとることは避けましょう。

火災での車両保険の補償は翌年のノンフリート等級に影響するか?

その他の原因で火災が起きた場合は、1等級のみ下がり、事故あり保険料の期間も1年間です。もらい火で燃えた場合でも、自分のたばこの不始末で燃えた場合でも1等級のみです。

車の事故以外で車両保険を使っても、下がるのは1等級だけということです。自分の不注意ならともかく、自然災害や自分に非のないアクシデントで車両火災となるのは不運な出来事です。

しかし、車両保険を利用する場合、等級にどうしても影響の出てしまうことへ注意する必要があります。

1等級下がるとどのくらい保険料に影響するのか

自動車保険の等級は1等級から20等級まであり、さらに事故ありと事故なしに分かれています。それによって保険料が+64%から-63%まで変わってきます。

一例を見てみましょう。保険料は以下のように変わります。

| 等級 | 事故なし | 事故あり |

|---|---|---|

| 7等級 | -30% | -20% |

| 8等級 | -40% | -21% |

| 9等級 | -43% | -22% |

| 10等級 | -45% | -23% |

- 車両保険を使用しない→9等級にアップするので保険料は-43%

- 火災で車両保険を使用→7等級事故ありになるので-20%

と、保険料が変わってきます。

保険を使うのと使わないのでは23%も保険料に差が出るのです。事故で使用した場合は3等級下がり、さらに3年間事故ありになるので保険料がかなりアップします。

小さな損害の場合は、保険を使用するとかえって損をしてしまうというケースもあります。しかし、火災の場合は1年間だけなので、損をすることが少ないことになります。

また、火災による修理ならば、かなり修理金額も大きくなるので、保険を使用したほうがいいと思います。しかし、心配な場合は、ご自分で一度計算してから判断してみましょう。

1万円以上保険料を節約する方法をご存知ですか?

皆さんは自動車保険をどの頻度で見直していますか?

もしかしたら、加入してから一度も見直していない人も多いのではないでしょうか。

- 加入してから一度も自動車保険を見直していない

- 車を購入する代理店で加入した

- 会社の団体割引で自動車保険に加入している

が1つでも当てはまる方は要注意!

高すぎる保険料を払っている可能性が高いです。

心当たりのある方は、一度保険料をシミュレーションしてみてはいかがでしょうか。

以下のボタンから簡単にシミュレーションできるので、ぜひどうぞ!

まとめ

車両保険で車両火災が補償されるケースと、補償されないケースについて、解説してきましたが、いかがでしたでしょうか。

今回の記事のポイントは

- 火災・爆発は基本的に車両保険で補償される

- もらい火、オイル漏れ、放火された等、偶発的に起こった火災は補償対象

- 焼損の際、火災保険で補償が認められるのは、原付自転車のような125cc以下のバイク

- エンジンルームに燃えやすいものを置いて放置した車両火災なら、重過失と判断され車両保険の対象外

- 寝たばこをした場合も、重大な過失が認められ保険金は下りない可能性が高い

- 衝突、接触、横転など事故が原因で焼損し、車両保険を利用したら3等級ダウン

- もらい火や、自分のたばこの不始末で燃えた場合、車両保険を利用したら1等級ダウン

でした。

衝突、接触、横転など、自業自得ともいえるケースが原因の車両火災ならともかく、もらい火等、自分に非が無くても車両保険を利用すれば、翌年の保険料に影響が出ます。

そのため、一時的に車両火災が起きたものの、すぐに火を消して、備品を少し焦がした程度なら、保険の利用は控えた方が良いでしょう。

ほけんROOMでは自動車に関する記事を他にも多数公開していますので、ぜひ参考にしてください。