子供の学資保険の必要性!不要論と必要性が高い人・入るべき人を解説

学資保険は本当に必要なのか、入るべきか迷っている方は多いと思います。ここでは、子供の学資保険の必要性を学資保険のメリット・デメリットから解説します。また、学資保険が必要な人と不要な人はどんな人か、学資保険がいらないという学資保険不要論も解説します。

- 学資保険はいらない?不要論も合わせて必要性を考える

- 学資保険のデメリットから学資保険不要論の根拠を解説

- 根拠1:インフレリスクがある

- 根拠2:途中解約・保障の設定によりの元本割れのリスクがある

- 根拠3:現在は金利が低く学資保険の返戻率も低い

- 根拠4:積立中は引き出すことができない

- 根拠5:途中解約をすると損する

- 根拠6:満期金の元本割れのリスクがある

- 根拠7:保険会社の倒産リスクがある

- 学資保険が不要な人の例を紹介

- 将来に渡って教育資金払える十分な貯金がある人

- 自分でしっかり貯蓄や資産運用ができる人

- 学資保険以外で教育資金を準備するおすすめの方法

- 低解約返戻金型終身保険で学資保険を代替する

- ドル建て保険で学資保険を代替する

- 子供の学費から学資保険の必要性をイメージしよう!

- 学資保険が必要な理由・メリットを解説

- 返戻率が100%以上で払込保険料より多い満期金を受け取れる

- 子供の教育費のために確実に貯蓄ができる

- 万が一の時の保障機能も付いている

- 学資保険が必要な人の例を紹介

- 貯蓄が苦手な人

- 最低限のリスクで教育資金を増やしたい人

- まとめ:学資保険は不要・いらない人もいるが必要な人は必要

目次

学資保険はいらない?不要論も合わせて必要性を考える

保険無料相談は「マネーキャリア相談」で

ほけんROOMでは、保険の加入時、見直し時などあらゆるタイミングに、知っておかないと損する生命保険の知識やより生命保険をよりお得に活用する知識をまとめています。全国どこでも無料で保険相談も承っておりますので、ぜひご利用ください。

学資保険のデメリットから学資保険不要論の根拠を解説

さて、学資保険不要論の根拠は4つあります。

不要とされる由縁はその仕組みにあり、学資保険というものが教育資金を積み立てる上でなぜ不要なのかについて見ていきましょう。

また、不要とされる根拠はまだいくつかありますが、今回は比較的簡単な根拠について述べていきます。

そのほかの不要の根拠というものは専門的な内容になっていますのでファイナンシャルプランナーの方に学資保険の不要な理由を伺って見るとよいでしょう。

それでは学資保険が不要である理由を見ていきましょう。

根拠1:インフレリスクがある

まずは最初にお伝えした内容に関してです。

物価が上がることで本来買えたはずのものが買えなくなる現象をインフレと言います。

この危険性をインフレリスクというのですが、保険の運用はあらかじめこのリスクを考慮していなければ危険です。

インフレについて簡単な例を見てみましょう。

今あなたは手元に1万円があります。

1万円を持っているのであなたは1万円分の買い物ができます。

服でも食事でも、旅行でもなんでも使えます。

しかし、一年後に物価が10%も上がっていまいました。服も食事も旅行代もです。

このときあなたは以前持っていた1万円で何が買えるでしょうか。

答えは何も買えないので、意味ないのです。

それぞれのより安いものを選べば何か買えるでしょうが、貰った時点で1万円の価値があったものは何も買えません。

なぜならば1万円が手元に来た時点で1万円の価値があったものは軒並み11000円の価値に変化しているためです。

こうした危険性のことをインフレリスクと言います。

本来、インフレが起きたときは物価だけではなく金利も上昇するため消費者はモノを買える状態が維持できます。

しかし学資保険はあくまでも固定金利での運用にこだわるためインフレリスクへの耐性がないのです。

根拠2:途中解約・保障の設定によりの元本割れのリスクがある

学資保険は、満期まで払い込むことで、払込保険料よりも多い金額の学資金や満期保険金を受け取ることができる、というのが特徴です。

そのため、途中解約や特約等の保障をあまりたくさんつけてしまうと、元本割れのリスクが生じます。

学資保険で特に注意しなければならないのは、途中解約です。

学資保険を用意している保険会社は、満期まで払い込むことを前提として、100%を超える返戻率を設定しています。

そのため、途中解約すると、微々たる金額しか戻ってきません。

学資保険は、通常の貯蓄のように、払い込んだ分の引き出しができません。

ですから、たとえば月々の保険料を高額にしてしまい、払い込めなくなってしまったり、急にまとまった金額が必要になって解約しなくてはいけなくなったりすると、確実に元本割れになります。

また、学資保険には入院時における医療保障などを特約としてつけることもできます。

子どもの健康などを考えて、保障の設定をする保護者も多いです.

しかし、その医療保障は学資保険を払い込んでいるときにしか保障されず、医療保障を使わなかったからといって、その分が戻ってくるわけでもありません。

要は、掛け捨ての医療保険に入っているようなものなんですね。

特約をつけると、その分、月々の費用は高くなります。

学資保険は年齢が早い時期から加入することが多いので、1ヶ月で計算すると安くても、長期で見るとそれなりの費用を払うことになります。

払い込む金額と返戻率を計算したときに、特約をつけることで元本割れするかもしれません。

ですから、学資保険の特約については、他に加入している保険とのバランスを考えたほうがいいでしょう。

根拠3:現在は金利が低く学資保険の返戻率も低い

以前は金利も高かったので、学資保険など長期にわたって満期まで払い込む保険の返戻率も高かったです。

しかし、いまは金利も低いため、学資保険の返戻率も、ほとんどの保険会社が102%~105%という設定になっています。

もちろん、加入年齢を早めたり、保険料の払込の方法次第でもう少しあげることも可能ですが、あまり無理をしてしまい、途中解約になってしまっては元も子もありません.

金利の低さを考えると、必ずしも学資保険で貯蓄する必要はなく、ほかの保険で運用しながら増やしていく方法を取るのもいいのではないでしょうか。

根拠4:積立中は引き出すことができない

学資保険は、契約時に満期時期を設定します。そこまで払い込んだ保険料によって、満期保険金などの金額が決まるので、基本的に積み立てた分を引き出すことができません。

ですから、払い込んでいる期間中に、まとまったお金が必要になった場合、途中解約することになりかねません。

そのため、毎年の収入が安定しない人や、途中で一定額の資金が必要になる可能性がある人は学資保険はやめたほうがいいでしょう。

また、最初に加入する時の月々の金額設定にも注意が必要です。

満期保険金を増やそうとして、保険料を高めにしてしまうと、満期まで継続して払えないことがあります。

学資保険の加入は、家計とのバランスをしっかり見極めて入らなくてはいけませんね。

根拠5:途中解約をすると損する

次に、学資保険は途中解約すると一気に返戻率が低くなるため不要です。

保険に加入しつつも途中でお金が必要になり一時金が必要になった、そんなときにも保険とは力にならなくてはなりません.

やはりそれなりの金額にするためには相当の時間が必要になりますが、学資保険の場合は満期でちょうど元本と同等になるようなものなので途中解約での解約返戻金は多くの場合で元本割れを引き起こします。

そのため学資保険は満期まで持つことが前提の不要な保険なのです。

根拠6:満期金の元本割れのリスクがある

3つ目に注意しておきたいこととして満期金も元本割れすることがあるという点で不要です。

学資保険の保険金とは満期金と祝い金から成り立っています。

保険金の総額は満期金と同額になります。

これはどういうことかというと満期金の中から祝い金が支出されているのです。

つまり、満期金が満期時にもらうときになって元本割れしているというケースは珍しく在りません.

また、学資保険加入者のみに利用が許されている貸付制度があります。

その制度は加入している保険を担保に入れる貸付であり保険を崩さずにお金を借りることができます。

ただし、多くの場合で満期までに返済できないことになるのが難点です。

これはまだ健全なケースですが、そもそも満期金が加入時点から元本割れを起こしている場合があるのです。

これでは加入する意味がなく学資保険は不要であると言わざるを得ません。

根拠7:保険会社の倒産リスクがある

最後の学資保険不要論の根拠が倒産リスクです。

どの会社でも倒産リスクというものがありますが、学資保険のリスクはその比ではありません。

保険会社が倒産したとしてもそれを保障する制度はあるのでご安心ください。

しかし、それまでに溜まっていた保険金がすべて返済されるということではなく90%程度だと思っておいてください。

しかも満期金ではなく倒産時点での運用額の90%しか支払われません。

この影響を大きく受けるのが終身保険や学資保険などの「貯蓄型」保険なのです。

保険会社が倒産した場合は責任準備金の削減や予定利率の引き下げが行われます。

定期保険などの掛け捨て型の場合は、積立額も少なく予定利率や保険金額が減少する幅は小さくなります。

対して、学資保険や終身保険などの「貯蓄型」保険の場合では、積立額が大きく予定利率の影響も受けやすいので保険金が減少する幅も大きくなります。

これも学資保険が不要と言われる根拠の一つとなります。

学資保険が不要な人の例を紹介

それでは逆に、学資保険に加入しなくてもいい人はどのような人なのでしょうか。

学資保険は絶対に加入する保険ではないので、不要だと判断すれば、加入しなくても構いません。

次は、学資保険に加入しなくてもいいタイプについて解説します。

これを読んでいただき、しっかり子どもの教育資金が貯められているな、とわかれば、加入しなくても大丈夫です。

その分を、ほかのことに使う余裕ができますね。

将来に渡って教育資金払える十分な貯金がある人

まず、学資保険は将来の教育資金を確保するための保険です。

しかし、将来にわたって教育資金を十分に有している方は学資保険は不要になるはずです。

たとえば、すべて国公立に通った場合は800万円ほど必要ですが、子どもが幼いうちに教育資金として400~500万円以上が用意できていれば、加入する必要はありません。

さらに、残りの300万円を10年間で貯められるなら、それで十分まかなえます。

もともと学資保険の大前提である目的が必要ない場合その保険はどんなことがあろうと不要になるのは当たりまえです。

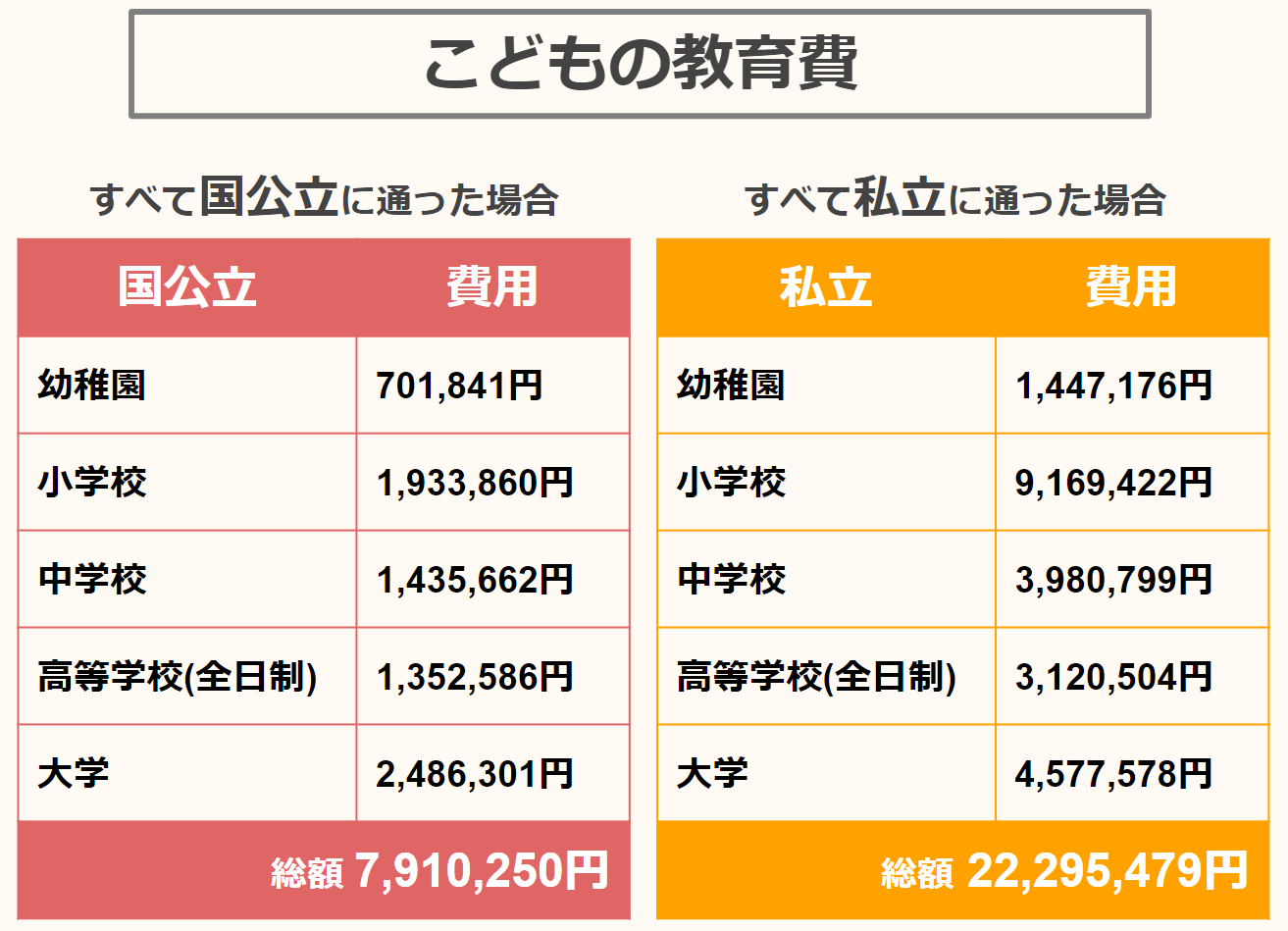

教育費(こどもの幼稚園から大学まで公立私立別)

自分でしっかり貯蓄や資産運用ができる人

自分で計画的に貯蓄できる人は、学資保険への加入は必要ありません。

子どもが18歳になるまでの長期のプランを無理なく自分で作り、計画通りに貯蓄すれば、それで十分です。

また、経済的に余裕があり、余剰分で資産運用できる人も、学資保険にあえて加入しなくても大丈夫です。

自分でしっかり勉強し、安定した利益を出せているなら、それを教育資金にあてることもできます。

ただし、投資などの資産運用は、将来必要になる資本を使って行うものではありません。

元本割れになるリスクもありますから、注意が必要ですね。

学資保険以外で教育資金を準備するおすすめの方法

ここまで、学資保険に加入したほうがいい理由やメリットなどをご紹介してきましたが、学資保険を利用せずに教育資金を準備しようと思ったら、どんな方法があるのかご存じですか?

もちろん、自分で計画的に貯蓄する、投資で利益を出す、というやり方もありますが、それ以外にも教育資金を貯める方法があります。

それでは次は、学資保険とよく比較されて、加入や運用を検討する、

- 低解約返戻型終身保険

- ドル建て保険

について、解説します。

これを読んでいただくことで、それぞれの保険の特徴を理解し、より自分のライフプランに合った保険を選んでいただけるようになります。

ぜひご覧ください。

低解約返戻金型終身保険で学資保険を代替する

低解約返戻型終身保険は、通常の終身保険よりも貯蓄性が高いので、学資金や老後の資金を準備できると人気の保険です。

この保険の特徴は、月々の保険料を安くしている分、保険料を払っている期間の解約返戻金の額を通常の保険よりも抑えている点です。

しかし、保険の払込期間が終了すると、それ以降の解約返戻金は通常の保険の水準に戻ります。

つまり、保険料の払込期間が過ぎるまで加入しておくと、通常の保険よりも安い保険料しか払っていないのに、解約返戻金の額が通常の保険と同じ分だけ受け取れます。

これが、低解約返戻型終身保険の貯蓄性が高い、といわれるゆえんです。

そのかわり、保険の払込期間の途中で解約すると、解約返戻金は通常の70%ほどしか戻ってきません。

一般的に解約返戻金は元本割れしやすいのですが、より元本割れのリスクが高まります。

低解約返戻型終身保険に加入して、保険の払込期間の設定を子どもの大学進学時期などに合わせておくと、解約返戻金の利率が上がるので、教育資金としてうまく活用することができます。

ドル建て保険で学資保険を代替する

ドル建て保険は、保険料の運用や払込、受け取りをドルで行う保険です。

日本は低金利ですが、海外の利率を見ると、日本よりも高い金利の国は多数あります。その中でもドル建ては取り扱いが多く、わかりやすいと人気です。

また、金利が高いということは、それだけ元手の資金が少なくても、目標とする金額にはやく到達することができます。

つまり、通常の保険よりも割安で貯蓄できるのです。

さらに、万一のときの保障などもつくため、払込保険料よりも保険金額が高くなる可能性もあります。

しかし一方で、為替レートの変動によって大きな損害が出るリスクがあります。

さらに、ドルに限らず外貨建て保険は、さまざまなタイミングで手数料がかかります。

たとえば、保険を支払うときや受け取るとき、ドルを円に換えるとき、また、保険を契約するときや解約するときにも手数料を取られます。

ドル建て保険は、これらのコストと受け取れる利益を比較して運用する必要があります。

子供の学費から学資保険の必要性をイメージしよう!

では、学資保険は本当に必要なのでしょうか。それは、子どもが大学まで行くとして教育費がいくらかかるのかによって異なります。

たとえば、高校までは公立に通い、私立大学に入学した場合、大学卒業までにかかる費用はおよそ1000万円です。

しかし、これは大学卒業までの10数年の間に必要な額であって、一度に必要になるわけではありません。

私立大学で文系の学部であれば、4年で450万円ほどかかりますが、入学時ではそのうちの150万円が必要です。

もちろん、国公立大学であれば、そこまでかかりませんが、学部によっては授業以外で必要な費用を用意しなくてはいけないこともあります。1人暮らしをする可能性もあります。

それを自分で貯蓄して用意できない場合、学資保険に加入して強制的に貯めることで、大学進学時に余裕ができるわけです。

このように、私立か公立、各家庭の貯金の状況によっても変わりますが、特に大学進学には膨大なお金がかかることが分かります。

貯蓄だけでは教育費をカバーできない家庭も多いので、学資保険は今でも必要とされています。

学資保険が必要な理由・メリットを解説

いまは学資保険を利用しない方法で、子どもの教育費を貯める人も多いようですが、本当に学資保険は不要なのでしょうか。

そんなことはありません。正しく使えば、学資保険は必ずあなたと子どもの役に立ち、資金が必要なときに助けてくれます。

次は、学資保険について、

- 払込保険料より多い満期金を受け取れる

- 確実に貯蓄できる

- 万一のための保障がある

など、学資保険の必要性やメリットについて解説します。

ぜひご覧ください。

返戻率が100%以上で払込保険料より多い満期金を受け取れる

学資保険の魅力は、なにより返戻率が100%を超えることでしょう。

定期預金にしても、金利は低く、利息も微々たるものしかつかないものがほとんどです。

しかし、学資保険は返戻率が105%を超えるものもあります。

子どもの年齢が早めの時期から加入したり、経済的に余裕があれば、保険料を早めに振り込んでしまうことで、より返戻率を上げることも可能です。

また、学資保険は、大学進学にもまとめて満期金を受け取ることも出来ますが、保険のプランによって、高校入学時に祝い金が受け取れたり、大学に進学してからも毎年学資金が受け取れます。

必要なときに必要な分の学資金を、元手よりもうまく配分して受け取ることのできるのが、学資保険の魅力です。

もちろんこれは、満期までしっかり保険料を払い込んだ場合です。

無理をして途中解約することになると、元本割れしてしまいますから、最初に加入するときの金額やプラン設定が大切になってきますね。

子供の教育費のために確実に貯蓄ができる

学資保険のメリットの2つ目は、子どもの教育費が確実に貯蓄できる点です。

保険に加入すると、保険料が口座から引き落としがかかります。

そのため、自動的に貯蓄することができるわけです。

家計を調整しながら、毎月しっかり貯蓄できるならいいのですが、自分だけで管理をすると、うまく貯められないときも発生しますね。

来月こそは、と思いながら、結局思うように貯められなかった、ということにもなってしまいます。

しかし、引き落としがかかるとなると、放っておいても貯蓄されていきます。

強制的に貯められる、というところも学資保険の大きなメリットですね。

万が一の時の保障機能も付いている

学資保険には、契約者である保護者に万一のことがあった場合の保障機能がついています。

これは、たとえば保護者が死亡したり、重度の障害を負ってしまったなど、保険料の払込が継続できなくなっても、その後の保険料を払い込まなくても、受け取れるはずだった学資金や祝金を受け取れる仕組みです。

受け取り方は死亡保険金や年金というになりますが、経済的に苦しくても、学資保険からの受け取りがあれば、子どもの教育費に充てることができます。

特に、経済的に余裕がなかったり、余分な貯蓄が難しい家庭は、学資保険に加入しておくことで、いざという時のために、子どもが必要とする教育費を準備してあげられますね。

学資保険が必要な人の例を紹介

学資保険のメリットを見てきましたが、実際には、どのような人が学資保険に加入するべきなのでしょうか。

本当に、自分には学資保険が必要かどうかを見極めるのは難しいですよね。

そんなあなたのために、次は学資保険に加入しておいたほうがいい場合について解説します。

これを読んでいただければ、加入しておくべきか、もしくはその必要がないのかを判断してもらえます。

学資保険は強制的に加入すべきものではないからこそ、必要な人に利用してほしいと考えています。

ぜひご覧ください。

貯蓄が苦手な人

学資保険は、貯蓄が苦手な人には最適の保険です。

大学卒業までにかかる費用を1000万円とすると、それを貯めるには計画性が必要です。10年間でいくら貯めたい、そのためには毎年このくらい、毎月これだけは貯める・・・というプランを明確にして、それを実行しなくてはいけません。

しかし、それができない人も多くいます。

ですから、学資保険に加入して、強制的に貯めてしまうのです。

子どものライフプランを考えたとき、やはり大学進学まで検討するのが親というものでしょう。

しかし、お金がないから大学に行けない、行きたかった学部に行けない、というのは、あまりにも可哀想です。

そのため、その分をしっかり貯蓄して、理想の学生生活を子どもに提供できるように準備しておくことが親の務めではないでしょうか。

最低限のリスクで教育資金を増やしたい人

学資保険の返戻率を低いと考える人もいますが、満期まで払い込めば、間違いなく払い込んだ保険料よりも多く受け取れるのも、学資保険の魅力です。

投資信託や株式投資などをうまく利用できる人は、資本を増やすことができます。しかし、それにはしっかり勉強することも必要ですし、日々の様子をチェックするなど、手間暇がかかります。

しかも、確実に資本が増えるというわけではありません。

失敗すると結局マイナスになってしまう可能性も高いです。絶対に貯めたい、というときに、投資のリスクを抱えながらの貯蓄はおすすめしません。

その点、学資保険はリスクも低く、安心して教育資金を増やせます。

また、万一の時のための保障機能もついているので、保護者に何かあっても安心ですね。

まとめ:学資保険は不要・いらない人もいるが必要な人は必要

学資保険について、さまざまな観点からお伝えしましたが、意外と知らなかったという方も多かったのではないでしょうか。

この記事のポイントは、

- 学資保険にはメリットもデメリットもある

- 学資保険で教育資金を貯めたほうがいい人がいる

- 学資保険以外でも、教育資金を貯める方法がある

でした。

子どもの教育資金というのは、貯蓄の中でも大きなウェイトを占めるものであり、しかも子どもの人生を大きく左右する条件でもあります。

学資保険に頼りきりではいけませんが、何らかの形で教育資金をしっかり準備する必要がありますね。

家庭の状況や子どものライフプランに合わせて、どういった形で準備するのが適切かを、しっかり検討してください。

保険ROOMでは、他にも読んでおきたい保険に関する記事が多数掲載されていますので、是非ご覧ください。

学資保険は子どもの将来の教育資金を確保しておくために作られています。

子どもが大学まで行くと考えた時、まとまった教育資金があると安心ですね。

そのため、多くの方が学資保険に加入されています。

しかし、一方では、学資保険に必要性を感じていない方もおられます。強制加入ではないため、絶対に学資保険でなくてもいい、という意見もあるのです。

そこで、今回のこの記事では、学資保険について、

以上のことを中心に解説していきます。

この記事を読んでいただければ、本当に学資保険が自分にとって必要なのかどうかを判断してもらえます.

不要だと考えている人にも、絶対に学資保険だ、という人にも、それぞれのライフプランや個々の状況に合わせて、検討していただければと思います.

ぜひ、最後までご覧ください。