更新日:2022/10/26

外貨建て保険の損益分岐点の計算方法とは?受取りタイミングと注意点

外貨建て保険は比較的高金利、高利率で運用する生命保険商品ですが、損益分岐点を把握しておかないと中途解約時などで元本割れの危険性があります。外貨建て保険の損益分岐点は為替レートによって変動しますが、積立利率や手数料、税金などにも左右されるので注意しましょう。

目次を使って気になるところから読みましょう!

外貨建て保険の損益分岐点を把握!解約タイミングを見極めよう

外貨建て保険は、日本よりも高い金利が見込まれる外国債券などで保険料を運用しているため、「安い保険料」で「より多くの保険金」が受け取れる可能性があります。

しかし、外貨建て(ドル建て)保険は高金利な貯蓄型生命保険として人気を集める一方で、外貨で取引を行うため、そこにはどうしても「為替リスク」が発生します。

為替レートによって支払う保険料もその都度変動しますし、受け取る保険金も影響を受けます。

保険料を支払う時は円高である方が有利ですし、反対に保険金を受け取る時は円安の方が有利です。

解約のタイミングを誤ると資産運用のつもりが、元本割れをしてしまった、などということもあり得るのです。

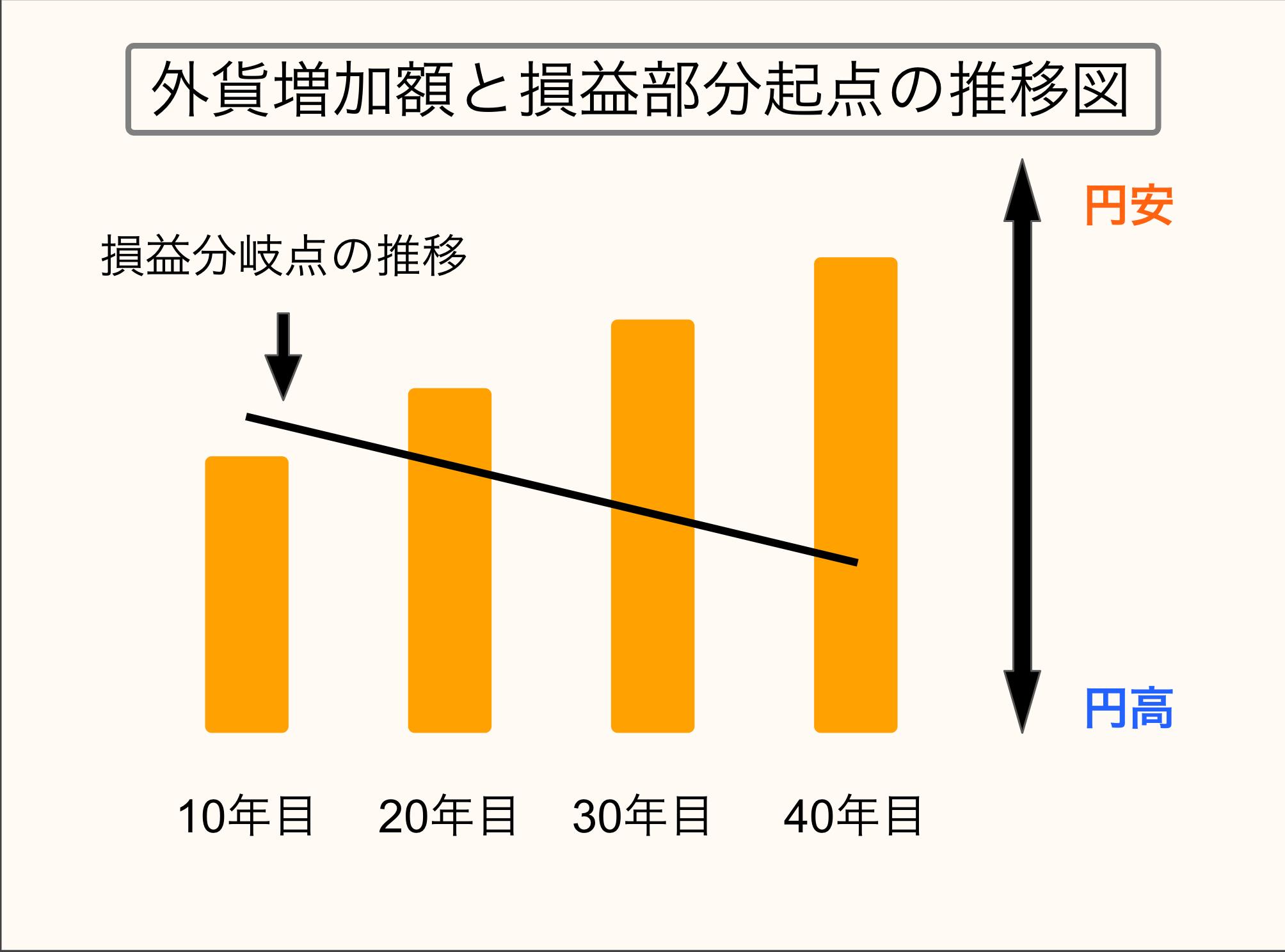

そのため外貨建て保険では、どのくらい円高、円安なら損をしないかという、「損益分岐点」を把握することが大切と言われています。

そこで、この記事では、

- 外貨建て保険での「損益分岐点」とは?

- 「損益分岐点」の計算方法

- 外貨建て保険の保険金、解約返戻金受取り時の税金

以上について、お伝えしていきます。

この記事を読めば外貨建て保険の「損益分岐点」を把握でき、より有利な運用ができるようになるはず。

ぜひ、最後までご覧ください。

外貨建て保険の損益分岐点について!計算方法も解説

ところで「損益分岐点」という言葉は聞いたことはありますか?

元々は企業の管理会計上の概念で売上高と費用の額がちょうど等しくなる売上高または販売数量のことを指します。

赤字にも黒字にもならない、ちょうど0のところです。

この売上高と費用が、保険では受け取る保険金と支払う保険料に該当します。

円建てであれば、その金額そのものを計算すれば良いのですが、外貨建て保険の場合、この売上高と費用が「為替レート」によって左右されます。

外貨建て保険を検討される際は、どのくらいの為替レートであれば損をしないか、「損益分岐点」となる為替レートを把握しておくことをお勧めします。

とは言っても、どうやって計算すればいいのか疑問に思うところです。

そこで、ここでは

- 為替レートの変動によって、どのくらい違うのか

- 損益分岐点の計算方法

以上について、お伝えしていきます。

外貨建て保険は為替リスクが常に付きまとう

繰り返しになりますが、外貨建て保険には「為替リスク」が伴います。

では為替レートが変わると、支払う保険料や受け取る保険金にどの程度の変化があるのか、実際に計算してみましょう。

たとえば、死亡保険金50,000ドルを受け取れる終身保険に加入し、毎月100ドルを円で支払う契約をした場合を考えてみましょう。

支払う保険料は、1ドルが80円の時は、100ドル×80円=8,000円ですが、1ドル120円になると100ドル×120円=12,000円になり、1ドル80円の時と比べ、4,000円多く支払わなければなりません。

これが、受け取る死亡保険金になると、1ドル 80円の時に亡くなられた場合は、50,000ドル×80円=400万円ですが、1ドル120円の時だと50,000ドル×120円=600万円となり、200万円もの差が出てくるのです。

ドル安円高・ドル高円安の為替レートの状況が、支払い時や受取り時のメリット、デメリットに影響することがわかりますよね。

そのため損失の程度を見極め、リスクを最小限に抑えるために損益分岐点となるレートを把握する必要があるのです。

損益分岐点の計算方法!金利、利率も考慮しよう

ここでは、損益分岐点の計算を、利率なども考慮して計算してみましょう。

預金でも保険でも、資産運用に外貨を利用する場合は、損益分岐点となるレート「損益分岐レート」を把握しておくと良いでしょう。

計算式は以下の通りです。

損益分岐レート=投資時の円建て元本÷満期時の外貨建て受取額

- 元本:100万円÷120円(TTS)=8,333.33ドル

- 満期時の受取額:8,333.33ドル×102.39%=8,532.49ドル

- 損益分岐レート:100万円÷8,532.49ドル=117.19円

参考:運用手数料を差し引いた実質利回りも考慮しよう

ここまでは、損益分岐点の計算方法について解説してきましたが、実は、上記の計算方法は概算的なもので、正確な数値計算は実質利回りを考慮しなくてはいけません。

実質利回りとは、支払い保険料の運用手数料(為替手数料、付加保険料)の差し引きを考慮した積立利率のことです。

計算式に取り入れなかったのは、運用手数料は保険会社ごとに異なり、年単位でも変動するので、それらを考慮して正確な損益分岐点を計算するのは非常に難しいからです。

外貨建て保険の運用手数料は一般的には、7~9%といわれていますので、支払った保険料からこの利率を差し引いて計算すれば正確な数値に近づきます。

▼関連記事

外貨建て保険の受取りの際は税金にも注意

ここでは、保険金を受け取った際の税金についてお伝えします。

外貨建て保険の課税は、円建て保険と変わりません。

誰が保険料を支払い、誰がどのように保険金を受け取るのかによって、確定申告上の所得区分が変わり、税目も変わってきます。

たとえば、死亡保険金を受け取る際の税目は以下のようになります。

- 契約者=受取人・・・・・・・・所得税

- 契約者=被保険者・・・・・・・相続税

- 契約者≠被保険者≠受取人・・・贈与税

また、その受け取り方によって、所得区分が変わってきます。

一時所得、雑所得、贈与税について解説

保険金受け取りの際の課税については、

- 保険料を誰が支払うのか?(契約者は誰か?)

- 保険金を誰がどのように受け取るのか?

- 一時金として受け取る場合・・・一時所得

- 年金として受け取る場合・・・・雑所得

為替差益には税金はかかる?

外貨建て保険の受け取りの際、気になるのが為替差益です。

この為替差益は「雑所得」として納税が必要です。

しかし、外貨建て保険の保険金受け取り時の為替差益は、運用益と一緒に課税されます。

一時金として受け取る場合は「一時所得」

年金として受け取る場合は「雑所得」として計上すれば良いのです。

参考リンク:国税庁ホームページ

気になるけど難しい!FPさんに相談してみませんか?

外貨建て保険の最大のリスクは為替リスクです。

そのため、外貨建て保険で重要なのは受け取る時の「為替レート」の見極めなのです。

損益分岐点となる「損益分岐レート」は、あくまで損失を出さないためのレートです。

できることなら、資産を殖やしたいですよね。

そのためにはどのタイミングで円転するのか。そのタイミングに注意を払う必要があります。

しかし為替の動きは予想できず、どこで円転すればいいのかわからないことも多いでしょう。

そんなときは、ほけんROOMの「マネーキャリア相談」をおすすめします。

保険と投資の専門家であるFP(ファイナンシャルプランナー)があなたに適した活用方法をアドバイスしてくれるでしょう。

無料相談を受けることができますので、 相談してみてはいかがでしょうか。

まとめ:外貨建て保険の損益分岐点を知ってリスク管理!

ここまで、外貨建て保険の損益分岐点についてお伝えしましたが、いかがでしたでしょうか?

この記事のポイントは

- 外貨建て保険で大切なのは「損益分岐点」の把握

- 為替レートが変わると受取額が大きく変わる

- 保険金の支払いや受け取り方によって税金が変わってくる