更新日:2023/02/24

積立利率変動型終身保険の仕組みやデメリットとは?どんな人におすすめ?

積立利率変動型終身保険と聞いて、仕組みや特徴を説明できる人は少ないはず。積立利率変動型は、マイナス金利下で積立利率が低い中、将来の運用実績で解約返戻金が決まる終身保険です。メリットの一方で、どんなデメリットやリスクがあるのでしょうか。どんな人におすすめかも解説します。

目次を使って気になるところから読みましょう!

積立利率変動型終身保険の仕組みや特徴を全解説!

「積立利率変動型終身保険を保険の営業マンから提案された。だけど、よく仕組みやデメリットがわかっていない…」なんて人もいるかと思います。

この複雑な名称の生命保険を聞いて、ちゃんと仕組みや特徴、デメリット、どんな人におすすめかを答えられる方は一般の方にはいないでしょう。

そこで今回は、積立利率変動型終身保険について

- 仕組みと特徴、どんな人におすすめか

- デメリット(とメリット)

- 積立利率を高める活用方法と積立利率シミュレーション

を主に、わかりやすく解説していきます。

利率変動型積立保険や変額保険などとの違いにも触れていくので、最後まで読んで理解していただけたらと思います。

積立利率変動型終身保険の仕組みとは?特徴は?

積立利率変動型終身保険の仕組み

また、責任準備金を契約者に保険金や解約返戻金などとして返す場合には、預かった期間に応じて利子を付けて返します。その利子の割合を示す金利が積立利率です。

通常の終身保険は、積立利率があらかじめ決まっており、契約期間中に変わることもないので、保険金や解約返戻金の金額も変わりません。

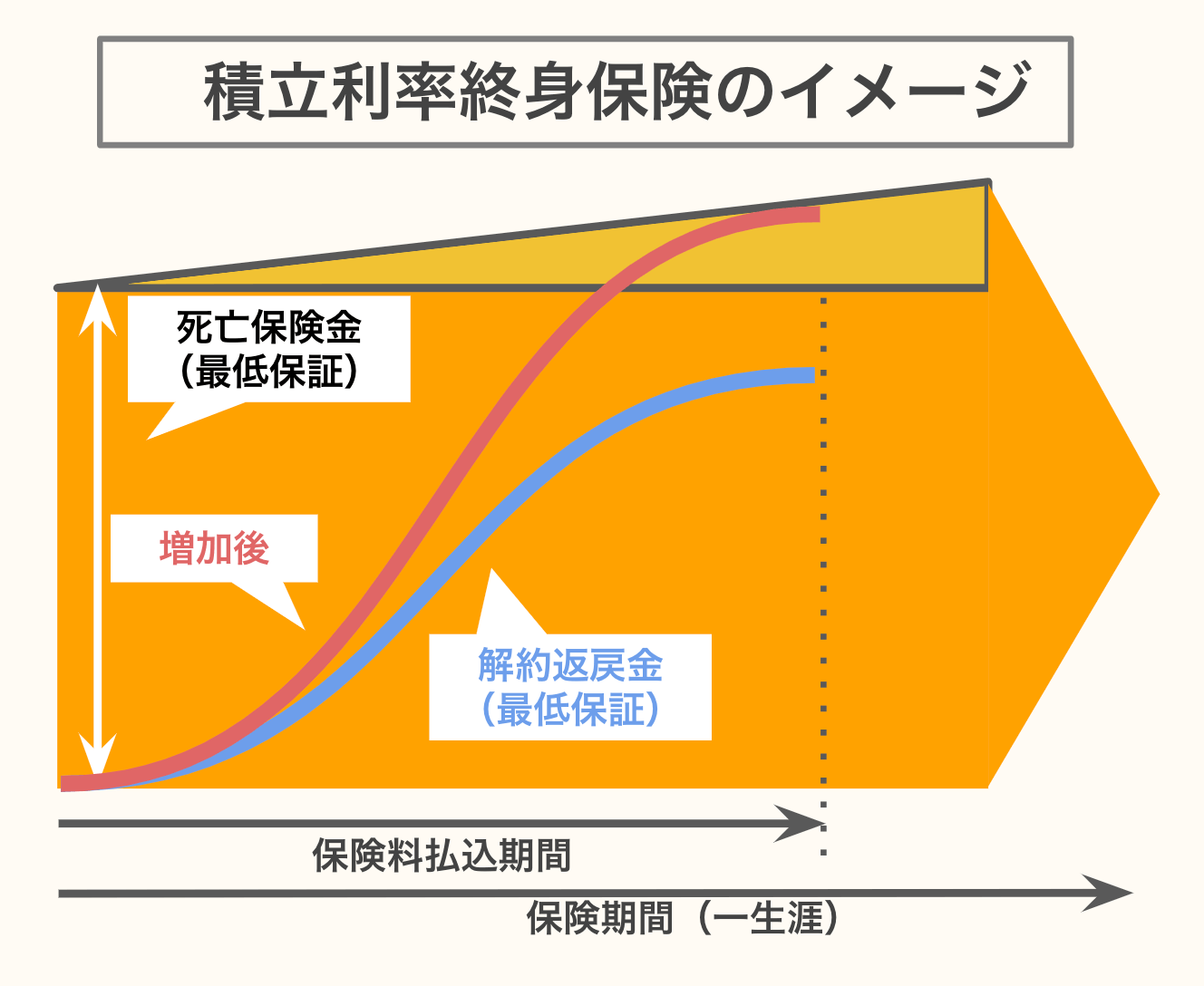

しかし、積立利率変動型終身保険では、市場金利の変動によって積立利率が変更されます。そして、積立利率が予定利率を上回れば、その差額によって保険金や解約返戻金が増えるという仕組みになっています。

積立利率型終身保険はどんな人におすすめ?

積立利率変動型終身保険は、市場金利が上がれば、通常の終身保険よりも受け取れる保険金や解約返戻金が増えます。

しかし、市場金利が上がらないと、むしろ通常の終身保険よりも保険金や解約返戻金が少なくなる、投資性が高い保険です。(運用実績は実はプラスです。)

詳しくは後述しますが、市場金利を定期的にチェックして、今後の市場金利の動きを予測できるなど、ある程度資産運用の知識がある人に向いています。

また、老後資金を投資性の高い保険だけに頼るとリスクが高いので、貯金や他の私的年金、金融商品など、別の手段を用意できるかどうかも重要です。

利率変動型積立終身保険(アカウント型保険)との違いとは?

積立利率変動型終身保険のデメリットとは?

具体的にひとつひとつ見ていきましょう。

掛け捨ての定期保険よりも保険料の高いことが多い

なお、生命保険は死亡保障を大きくすると、より大きな責任準備金が必要になるので、保険料が上がります。

つまり、大きな死亡保障を確保したい場合は、積立利率変動型終身保険は向かないということになります。

最低保障の積立利率は、通常の終身保険の固定利率よりも低い

このため、積立利率変動型終身保険と通常の終身保険の保険料を比較した場合は、通常の終身保険のほうが保険料が安くなっています。通常の終身保険のほうが運用益が大きく、その分保険料から割り引ける金額も大きいという前提で保険料を計算するからです。

かりに、積立利率変動型終身保険の最低保証積立利率である0.6%の運用成績しか出なければ、積立利率変動型終身保険よりも通常の終身保険に入ったほうが良かったということになります。

積立利率が通常の保険の固定利率(現在1%程度)を上回ってはじめて、積立利率変動型終身保険に加入する意義があったということです。

現在の市場金利は歴史的低さで、これ以上低くなることは考えにくいですが、今後どこまで金利が上がり、積立利率が高くなるかが、積立利率変動型終身保険が優位性を発揮するカギとなります。

積立利率変動型終身保険のメリットとは?

長期投資でありながら、インフレリスクに強い

生命保険は長期間にわたる金融商品なので、その間にはお金の価値が変動することは珍しくありません。

たとえば、100万円で1台20万円のテレビなら、5台買うことができます。

ところが10年後に、そのテレビが25万円に値上がりしたとすると、同じ100万円で4台しか買うことができません。

このように、物価が上がることで相対的にお金の価値が下がるインフレが、今後起こる可能性も十分にあります。

もし、インフレになった場合、1000万円の終身保険を契約したのに、10年・20年経ってインフレになっていたら、当初の1000万円は800万円や600万円の価値しかないかもしれません。

しかし、積立利率型終身保険であれば、インフレになって市場金利が上がれば、それを元に積立利率の見直しが行われ、保険金額が増えるため、インフレのリスクヘッジができます。

金利の変動に対応できる

もし、市場金利が高く、保険の運用利回りも高いときに契約すれば、その後どれほど金利が下がっても、高い運用利回りで固定されていますから、大変有利な金融商品ということになります。

しかし逆のケースでは、市場金利が上がっているのに、保険の運用利回りが低いまま固定されますから、利回りの面で不利になってしまいます。

積立利率変動型終身保険は、市場金利を元に積立利率の見直しが行われますから、金利の変動に対応することができます。

積立利率の最低保障がされている

積立利率変動型終身保険では、そういった事態を避けるため、積立利率の最低保証がされています。

つまり、解約返戻金や保険金額は、どれほど運用成績が悪くても、最低保証があるということです。

生命保険料控除の対象となる

所得税では最大年間4万円、住民税では最大年間28,000円が、課税所得から控除されますから、その分税金を節約することができ、それを考慮に入れると、実質的な利回りはさらに良くなります。

積立利率変動型終身保険の積立利率を高めるためには?

一時払いの積立利率変動型終身保険

同じ利率で運用するのであれば、初めからまとまった資金で運用した方が、同じ期間でより多くの利益を得られるからです。

積立貯金と複利型の定期預金を比べるとわかりやすいでしょう。仮に積立貯金で毎月1万円ずつ、10年間積み立てを続けて年利1%で運用した場合と、定期預金に初めから120万円預け入れて、年利1%で10年間運用した場合を比較してみます。

- 毎月1万円ずつ積み立てて10年後に受け取れる金額1,262,483円

- 120万円を10年間運用して受け取れる金額1,325,547円

となり、同じ金額120万円でも積み立てと一時払いでは受け取れる金額が6万3064円と差が出ます。

また、一般的に終身保険の保険料は、月払いで支払うよりも、年払いや一時払いなどでまとめて支払った方が、保険料の割引率が上がります。

そのため、より少ない保険料で効率的に運用できるのです。

ただし、商品によっては一時払いに対応していないので、一時払いしたい場合は、一時払い対応の商品を選ぶ必要があります。

米ドルや豪ドルなどの外貨建ての積立利率変動型終身保険

一時払いするほどの資金はないけれど、どうにか貯蓄性を上げたいという人は、外貨建ての積立利率変動型終身保険を検討してみましょう。

外貨建ては、基本的に円建てよりも積立利率が高く設定されているからです。円建ての積立利率変動型終身保険の積立利率の最低保証は0.6%程度になることが多く、商品によって0.003%という超低金利の場合もあります。

ただし、外貨建ての保険は保険金などを円換算したときに、運用している外貨の為替レートによっては受取額が少なくなるリスクがあることは理解しておきましょう。

低解約返戻金型の積立利率変動型終身保険

低解約返戻金型とは、保険料の払込期間中の解約返戻金を低く設定することにより、保険料を安く押さえるタイプの保険です。

保険料払込期間が終わった後の解約返戻金は、通常と同じ水準になりますから、結果として、保険料が安い低解約返戻金型のほうが、解約返戻率が高くなります。

注意すべき点としては、保険料払込期間中には解約をしないことです。

保険料払込期間中に解約をすると、通常のタイプよりも解約返戻金が少なく、損をします。

積立利率変動型終身保険におすすめな人の特徴

ここまで積立利率変動型終身保険の特徴やメリット・デメリットについてお話してきましたが、実際に積立利率変動型終身保険に向いている人はどういった人なのでしょうか。

金利の変動を理解できる人

このような金利の変化があってはじめて積立利率が上がり、積立利率変動型終身保険の威力が発揮されるといった仕組みを理解できていないまま加入してしまうと、あまり金利が上がらない期間が続き、ふたを開けてみたら、積立利率変動型終身保険ではなく、通常の終身保険に入っていた方がずっと得だったということになりかねません。

金利の変動に無関心だったり、金利の変動による保険商品への影響などに対する理解が浅い人は、積立利率変動型終身保険の加入には慎重になったほうが良いと思います。

マイナス金利から今後は金利は上がると予測している人

積立利率変動型終身保険は、金利が上がることによってはじめて、通常の終身保険に対する優位性が出る保険ですから、金利が上がらなければ始まりません。

将来的な日本の景気は、不透明な国際情勢や国内の少子高齢化などにより、今後それほど上向くことはないと考えている場合は、積立利率変動型終身保険を選ぶのは避けたほうが良いでしょう。

逆に、今はマイナス金利政策で金利が抑えられているが、この政策もずっと継続するわけではないので、いずれは金利が上がるはずと考えている方にとっては、積立利率変動型終身保険は向いているといえます。

積立利率変動型終身保険と間違えやすい生命保険と比較

どちらも、積立利率変動型終身保険とはまったく異なる保険ですから、ここでその違いを押さえておきましょう。

変額保険との違い

1.運用対象の選択

積立利率変動型終身保険は、市場金利を元に見直しを行うことで積立利率が変動しますが、変額終身保険は、株や債券など契約者が自ら選んだ(保険会社によっては”おまかせ型”もあります)特別勘定で保険料を運用し、その運用成績・運用実績が直接変額終身保険の解約返戻金や保険金額に反映します。

このため、変額終身保険のほうが、運用利率の振れ幅は大きくなります。

2.最低保証

積立利率変動型終身保険には、積立利率に最低保証があり、解約返戻金や保険金も最低保証されています。一方、変額終身保険は、保険金額は契約当初の保険金額が最低保証されているものの、解約返戻金には最低保証はありませんので、元本割れする可能性もあります。

前述のとおり、運用方法も株式などによる積極的に運用されるケースも多く、株安の局面等には、解約返戻金が大きく減少することもあります。

まとめ:積立利率変動終身保険の仕組みやデメリットの解説

この記事では

- 積立利率が予定利率を超えると、保険金や解約返戻金などの受取額が上がるというメリットがあります。

- また、インフレに強く、金利の変動に対応できるだけでなく、積立利率に最低保証がある点もメリットです。

- 定期保険や通常の終身保険よりも保険料が高い、最低保証されている積立利率が低いなどのデメリットもあります。

特に、マイナス金利下では、円建ての積立利率変動型終身保険は保証利率が低いので、なかなか積立利率が予定利率を超えないこともあるでしょう。

積立利率変動型終身保険の貯蓄性を高めたいのであれば、保険料を一時払いにしたり、保証利率が高い外貨建ての積立利率変動型終身保険にしたりといった方法があります。ただし、保険料の一時払いにはまとまった資金が必要です。

また、外貨建ての場合は、為替レートの変動によって、保険金や解約返戻金を円換算した場合に受取額が減るというリスクがあるので注意しましょう。

いずれにしても、市場金利に連動して積立利率が変動する保険なので、市場金利を定期的にチェックして、今後の市場金利の動きを予測できるなど、ある程度資産運用の知識がある人に向いている保険だといえます。

また、保険会社各社は積立利率変動型終身保険の運用実績を公表していますので、興味のある方は詳しくみてみましょう。